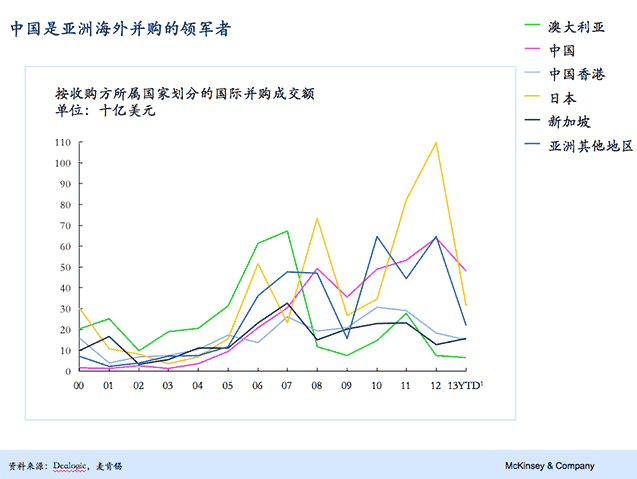

最近为了筹备一次关于中欧间不断增加投资流动的会议,我从麦肯锡公司金融咨询业务部门收集了一些数据并希望把其中部分有代表性的内容与大家分享一下。

迈向境外并购创新记录的一年

石油和天然气再次成为主要推手。从年初至今,中资公司的境外并购投资已经达到480亿美元1,不出意外的话,肯定会打破去年创下的640亿美元的记录。石油和天然气是背后的主要推手,其中中国国有企业今年在石油和天然气领域的国际并购上已经投入了220亿美元1,远超过2012年的160亿美元和2011年的180亿美元。

这些交易大部分都是收购处于勘探或者开采阶段的油田或者气田的股份,而非收购整个公司。这或许体现出在考虑投资类型方面更高的成熟度以及直接收购目标的稀缺性。考虑中国能源消费的增长,这种趋势在近期不太可能会放缓;虽然中国为提高能效付出了实际努力,但在2020年之前可能还需要三倍的石油和天然气进口量。然而,技术、制造和消费行业的并购呈现出稳健增长趋势,近期双汇收购美国肉类加工企业¬史密斯菲尔德食品公司就是最明显的实例。

着眼于欧洲、中东和非洲、美洲及澳大利亚。欧洲、中东和非洲以及美洲在中国海外并购中所占的份额逐年增加,几乎已经稳定在70-80%左右,其余20-30%则投入到其他亚洲经济体——这体现出中资公司的全球化偏好。在亚洲范围内,澳大利亚截至目前是最大的中国对外投资接收国。在经济国家主义更多在亚洲“揭开面纱”之际,澳大利亚则恰恰相反,表现出更明显的开放性。这并不是说澳大利亚全盘接受所有投资建议书,而是政府制定了足够清晰的交易规则,不顾公众的反对而推动大多数交易的完成。大选之后的新政府是否将继续这一趋势还需假以时日方能确定。从煤矿到葡萄园,自2012年起,澳大利亚吸引了亚洲国家之间30%的并购投资,其中大部分都源于中国。

国有企业与私营企业:两种境外并购模式

除了从综合角度分析并购流之外,我还尝试比较了2008年至2012年间中国国有企业和私营企业在进行海外并购时所采取的不同方式。

国有企业开展更多大型交易。2008年至2012年间,几乎有30%的国有企业海外交易属于超过10亿美元的交易,而私营企业近80%的交易都在3亿美元或者更低水平。鉴于国有企业在石油、天然气和基础材料行业的统治地位以及他们采取的“走出去”和收购资产的积极政策,这一现象并不让人意外。

国有企业一般倾向于收购利润丰厚的资产,而私营企业则恰恰相反。在18%的情况下,中国国有企业收购目标的平均营业利润率比美国或者欧洲企业收购目标的平均利润率要高一些,而且是中国私营企业收购目标的营业利润率的二倍左右。这可能是由于多数中国国有企业的领导层与生俱来的规避风险的心态,他们遵循这样的逻辑:购买高绩效资产会更安全一些。他们认为从这类资产中获取价值需要付出的努力会更少一些——当然这样的公司肯定不需要扭转亏损现状。相反,私营企业通常会收购资产减值极其明显的公司,或许是因为他们对于自身帮助被收购企业扭亏为盈或者与现有中国业务实现协同效应的能力持高度乐观的态度。

国有企业一般支付更高价钱。中国国有企业愿意支付高于一周平均股价19%的溢价,而世界其他地区的国有企业则支付10%的溢价,中国私营收购方则仅支付7%的溢价。这种高溢价体现出些许“必须买到手”的态度以及这些高绩效资产通常有多家(中资)投标者的事实。相反,对于中国私营创业家收购的部分不良资产,几乎没有其他竞标者与之同台竞争。

1:截至2013年9月20日的总流出量