作者:孙俊信、陈晨、李元鹏、许浩、施俊昌、顾耿琼、黄宪政

2020年初,新冠疫情在全球蔓延,已造成巨大的人道灾难,对社会生活和经济运行造成重大影响。本文将首先回顾非典对中国钢铁行业的影响,进而分析本次新冠疫情下行业面临的短期冲击和中长期变化,并为中国钢铁企业提出10条举措建议,助力企业突破短期困局,为疫情之后的中长期发展做好准备。

一、 非典对中国钢铁行业的影响回顾

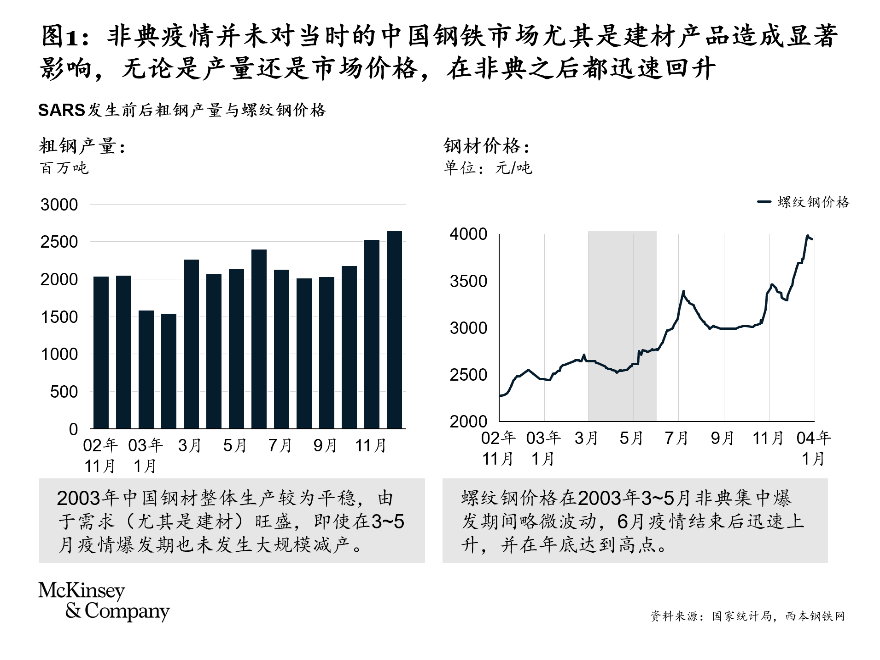

总体来看,非典对中国钢铁行业,尤其是建材长材,并未造成显著影响:从产量看,即使在2003年3-5月疫情爆发期,也未发生大规模减产;从价格看,螺纹钢价格在2003年3-5月小幅波动,6月疫情缓解后迅速上升,并在四季度达到年内高点(见图1)。

非典没有对钢铁行业造成重大冲击,但时过境迁,此次疫情与非典疫情存在显著不同,主要表现为以下几点:

- 经济增速:2003年中国GDP在新千年后首次以两位数增长,开始新一轮“快速增长周期”,且房地产与投资同处快速上升周期

- 疫情范围:中国大陆2003年共确认4698例非典感染者,其中约4000例分布在北京市及广东省,有确诊病例的24省(直辖市、自治区)中18个确诊不超过50例

- 爆发时间:2003年2月10日广东省政府首次正式公布非典疫情,此时各地区已完成返城复工(当年春节假期2月7日结束),用工荒并未发生

- 控制措施:非典时期未现大规模封城封路与停工;为保持经济平稳增长,政府在消费低迷的情况下加码投资,2003年投资增速成为历年来三个顶峰之一

二、 新冠肺炎疫情对中国钢铁行业的影响预测

本次疫情在短期内给行业的供给侧和需求侧都带来很大冲击,成品现货价格也出现明显下跌。如国内当前疫情防控向好局面得到延续,境外输入影响也得到控制,我们预期从二季度开始,需求和供给将分区域、分行业逐波恢复。我们将从国内需求、供给、原料和价格四个方面展开短期和中长期分析:

a.国内需求侧

春节后,疫情对国内建设和生产活动造成显著影响,建筑行业和制造业的复工率均明显低于往年同期水平。根据期初和期末库存量、期间产量及净出口等数据推算,今年春节后两周钢材需求较2019年同期下降约30%,实际投入消费的钢材可能更少。

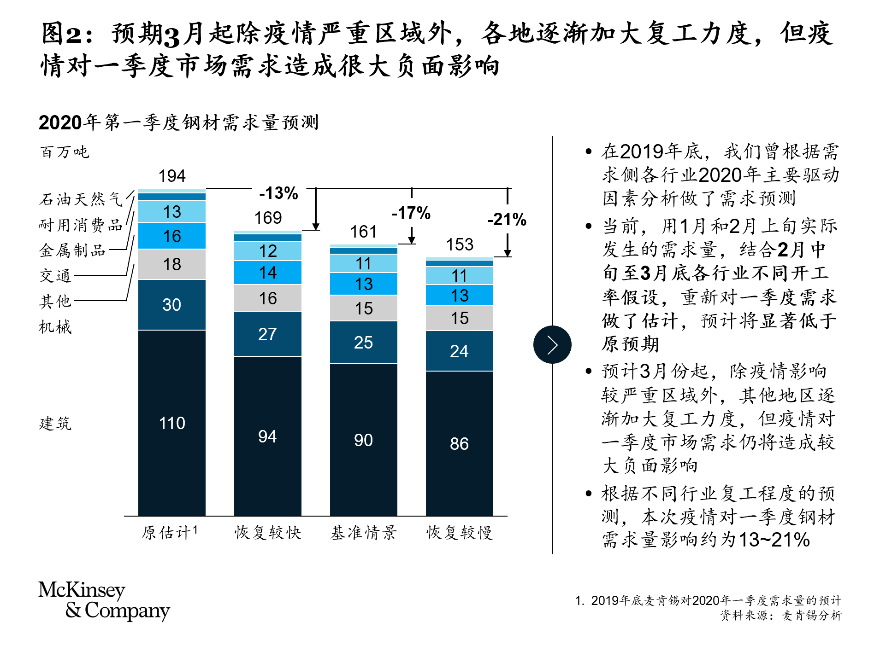

2019年底,基于钢铁下游各行业的需求驱动情况,我们对今年各季度的需求状况进行了展望。结合疫情因素,我们将上述展望分为较快、基准、较慢三种情景,预计一季度钢材需求将受显著负面影响,较原预期下降13%-21%(见图2)。

从中长期看,如当前国内疫情控制维持向好局面,境外输入影响得到有效控制,我们预期二季度起,延滞钢材需求将分行业逐波释放;为弥补工程延期,基建等行业的需求预计恢复较快。以建筑、机械、交通等占钢铁总需求约80%的下游行业为例:

- 建筑:今年是“十三五”收官之年,也是全面建成小康社会的关键时期。在实现经济社会发展目标的驱动下,二季度后或将启动一大批基建项目,新增医疗、5G、农村基建项目也将构成新的需求。为刺激经济增长,我国宏观政策也将趋于宽松。从中长期看,本次疫情对建筑行业的影响较为有限,建筑钢材长期需求基本保持稳定

- 机械:疫情缓解后,机械行业将逐步回归常态。同时,扩大最终消费、稳定制造业投资、减费降税等政策的落实,也将对机械行业起到稳定与推动作用。总体来看,机械行业受本次疫情影响较为有限,全年钢材需求基本保持稳定或小幅下降

- 交通:本次疫情对年内汽车行业影响偏负面。湖北地区汽车产量约占全国8%-9%,且零部件配套企业众多,对汽车产业链影响大。疫情控制后,抑制的消费需求会得到释放,但钢材需求更多取决于车企能否恢复正常生产。预计汽车行业对钢材的需求将承压

今年全年的市场需求量很大程度上取决于二季度后的疫情控制情况,包括境外输入控制。我们2019年底的预测将今年全年的钢材需求量设为9.02亿吨。但目前,结合实际疫情控制情况,我们认为今年钢材需求或将呈以下情景:

- 恢复快,力度大:第二季度后需求强力反弹,部分弥补一季度需求下降,全年需求和前期预测基本持平

- 基准:后期需求部分弥补一季度的下降,但全年需求仍略低于前期预测

恢复慢,有反复:后期需求难以弥补一季度的下降,全年需求显著低于前期预测

b.供给侧

供应方面,受疫情冲击,各地交通、原料供应和复工受阻,短期内给钢企生产造成很大困难,高炉产能利用率从1月的约77%下降到2月中下旬的约73%,粗钢产量也出现下降。

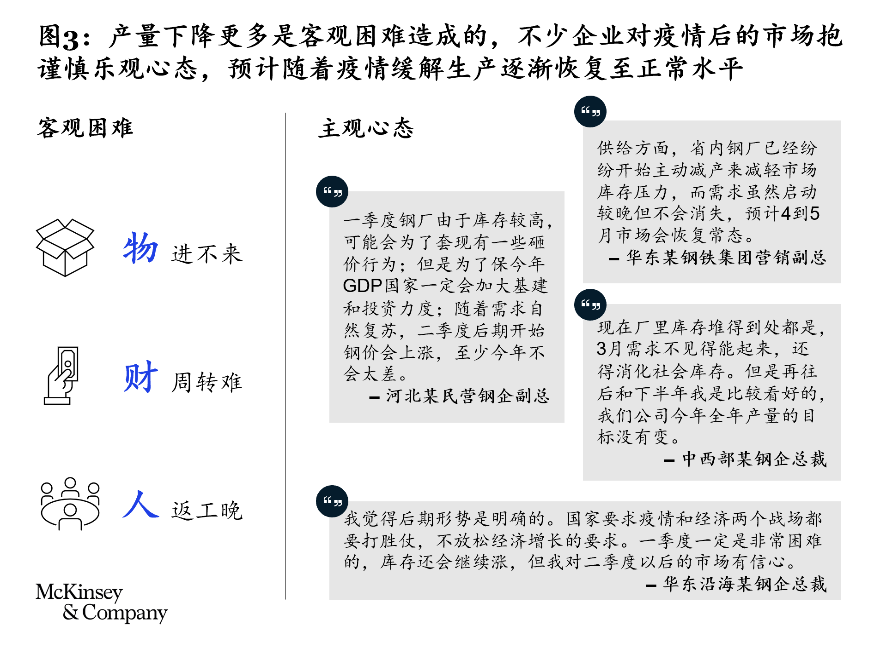

产量下降更多由短期客观困难造成,而业内不少企业仍对后市谨慎乐观。预计随着疫情缓解,生产也将逐渐恢复至正常水平(见图3)。

c.原料侧

疫情发生后,国产矿、煤、焦炭、废钢等都出现供应困难。进口矿价格在1月底至2月初受疫情冲击大幅下跌;后受发运量降低影响,叠加国产矿短缺,价格出现明显反弹。进口铁矿石发运量低主要受矿山生产及天气因素影响:强热带气旋Damien登陆西澳,对矿山港口、铁路运输及生产均造成一定影响;巴西雨季洪灾对矿山生产及发运也造成较大影响,矿山也已下调一季度销量预期。

截止3月中上旬,澳洲和巴西等铁矿石主要输出国家的矿山生产和海运发运条件尚未直接受疫情冲击。如果这样的局面得到维持,从中长期看,今年至明年各大矿山总体增产,尤其中高品矿有增产计划,预计中长期进口矿供应相对宽松。

焦炭供求方面,我们预计未来1-2年仍处于紧平衡状态;更长远看,随着废钢供应和短流程占比上升,焦炭将逐渐趋于宽松。

d.价格

疫情发生后,需求急降导致成品库存明显高于历史同期水平,春节后第二周钢厂库存较去年同期高出近40%。截至3月上旬,钢厂库存和社会库存仍持续攀升。春节后两周,主要品种市场价格大幅下跌,螺纹钢和热轧卷板等价格较春节前都下降约10%(见图4)。疫情在短期内带来的价格下行压力非常明显。

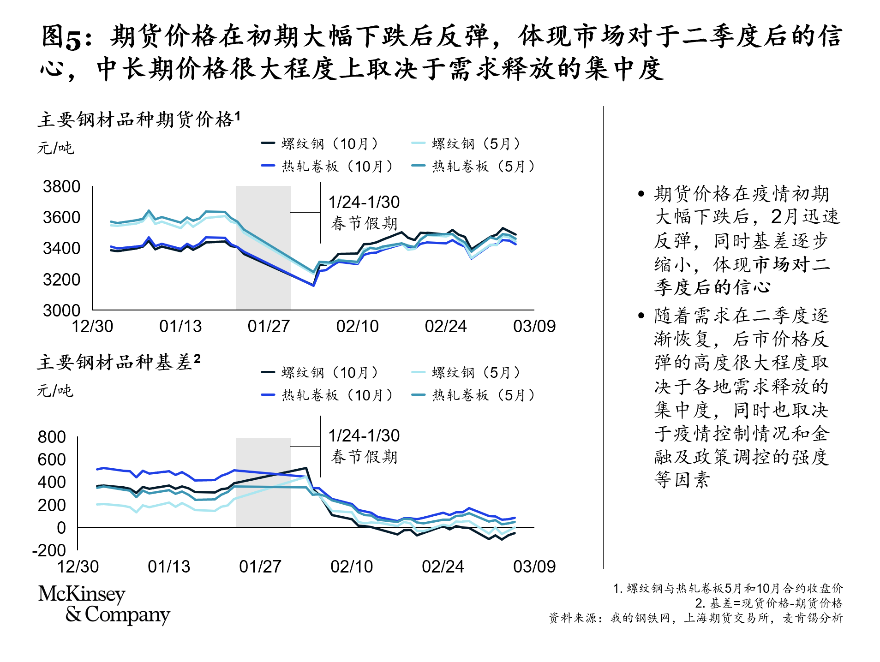

与现货价格不同,主要品种期货价格经历春节期间的下挫后,在2月均出现明显反弹,基差缩小(见图5),体现了市场对二季度以后需求和价格恢复的信心。中长期看,价格走势很大程度上取决于需求释放的集中度。

三、 给钢企的应对建议

疫情给行业带来的短期压力十分显著,钢企承压严重。为帮助钢企更好地应对压力,我们提出10条举措建议,涵盖短期、中期、长期三个维度,希望能为广大钢企提供参考,同时期望钢企在重压之下也能抬头看路,并积极为疫情之后的大展拳脚做好准备。

a. 5条短期建议

- 安全第一,做好疫情防控:目前全国大部分地区疫情防控虽然形势向好,但疫情在境外扩展迅猛,一些地方开始有境外输入病例,防控仍不能放松。钢铁企业人员密度高,构成复杂,尤其要注意落实防疫措施,并及时调整工作模式,避免因发生传染而产生更大损失

- 量入而出,关注资金库存:钢铁企业普遍面临成品库存高企、销售收入锐减的巨大压力,要及时评估资金风险;对重大支出、投融资计划及时调整;生产计划也要关注资金和库存的实际情况,不可盲目乐观,要“量力而行、量入而出”

- 灵活应对,做好生产组织:疫情期间的供应链情况,包括库存、运输条件、人员到岗、工作方式等都与往常有很大不同,生产组织部门要根据实际条件组织生产运营,对各单位的要求和考核要及时调整,并确保沟通及时到位

- 顺势而为,合理安排检修:一季度仍处于疫情防控时期,人财物等条件很难迅速恢复到支撑市场需求和正常生产的水平。在目前的市场和生产困难时期,重新审视检修计划、适度提前部分检修,既有助减轻库存压力,又可为市场恢复提前准备

关注伙伴,共同抵御困难:钢铁企业上下游伙伴多,经营情况和抗风险能力迥异,建议企业及时关注关键上下游合作伙伴的经营情况,找“最大公约数”和多赢方案,共克时艰,同时及时识别关键伙伴的风险,做好预案

b.2条中期建议

- 脚踏实地,及时调整目标:疫情影响下,相比去年年底制定年度目标和预算时,行业和市场情况已发生重大变化,建议企业脚踏实地及时调整年度目标,并根据市场情况动态调整二三四季度目标,切莫被不变的KPI束缚

- 紧贴市场,捕捉经营机会:在中期市场复苏阶段,各地各行业受疫情影响不同,复苏速度不同,企业需要紧贴市场变化,动态把握区域投放和产品组合中的经营机会

c.3条长期建议

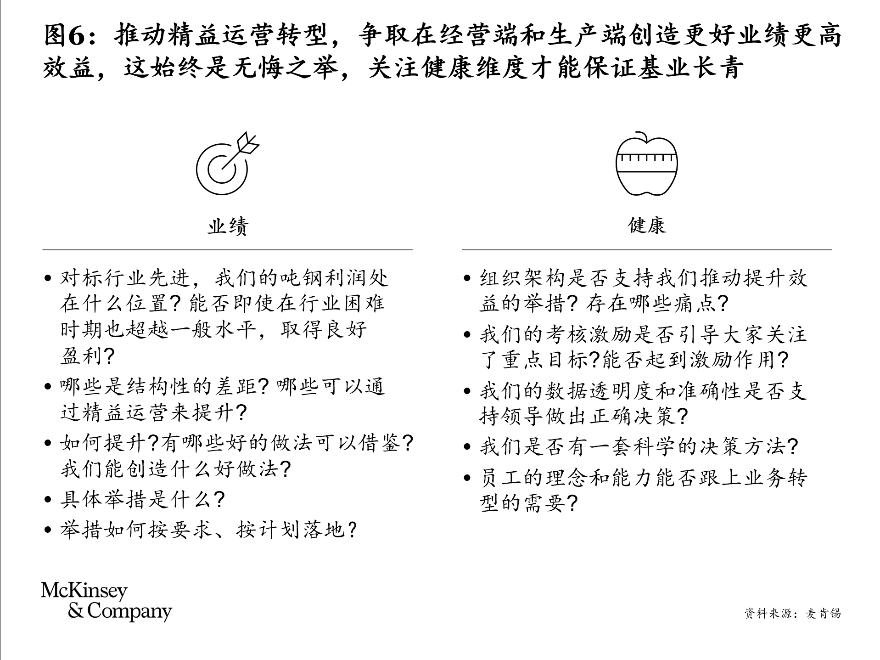

- 坚定信心,苦练运营内功:长期来说,钢企要思考如何提升自身竞争力,跑赢市场,这样平时能取得更高利润,困难时也能提升抗风险能力。坚定信心推动精益运营转型,在运营绩效和企业健康两方面下功夫,将是理性和无悔的选择(见图6)

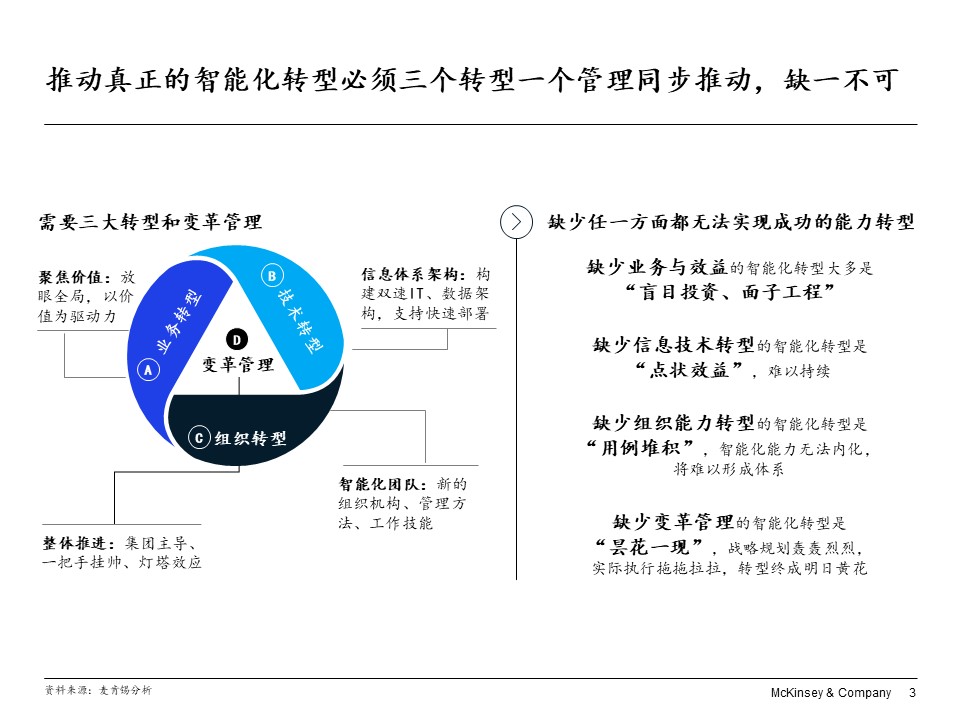

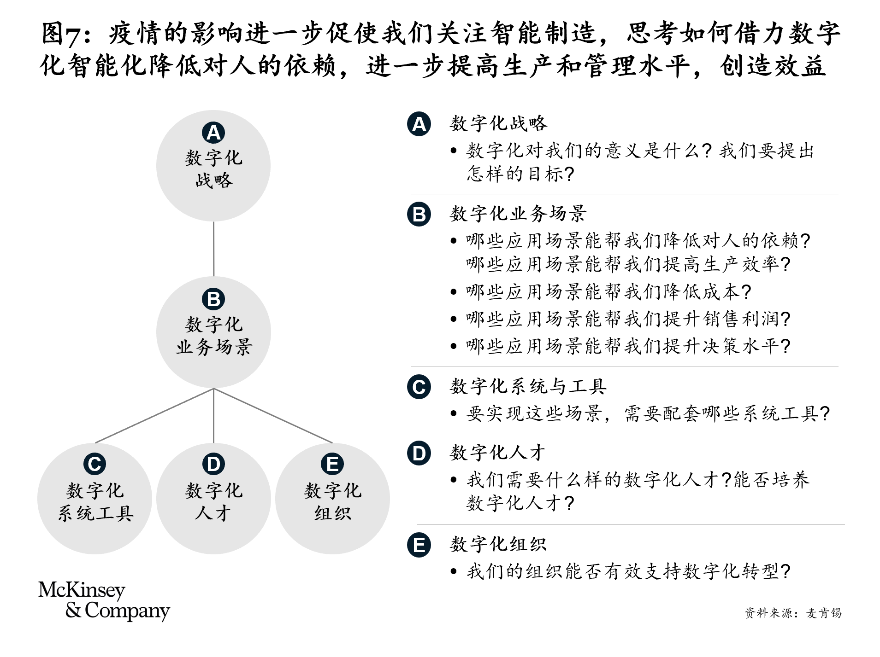

- 拥抱变革,推动智能转型:疫情期间不少钢企开始羡慕领先企业借助数字化能力减少对劳动力的依赖,但拥抱数字化变革不止于此。中国钢企正面临践行智能制造国家战略、实现弯道超车的战略窗口期。企业的数字化战略是什么?具体应用场景有哪些?需要哪些促成因素?这些课题亟待钢企高管认真思考(见图7)

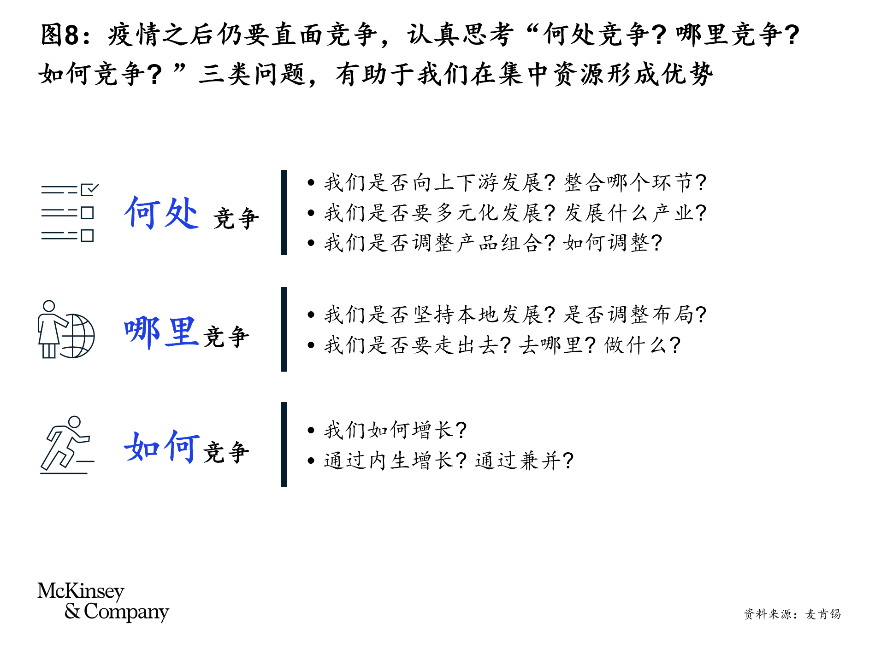

- 战略规划,提前布局发展:除做好精益运营创造效益的“分内事”,钢企也需要站在更高的角度思考未来5-10年的战略规划,回答好“何处竞争、哪里竞争、如何竞争”的关键三问,这有助于企业集中中长期资源,建立可持续竞争优势(见图8)

短期来看,疫情给中国钢铁行业造成的冲击十分明显。但如果当前国内防控向好的态势得以持续,且境外输入得到有效控制,二季度后国内需求侧和供应侧都将逐渐恢复。疫情期间,钢企需要比以往更灵活,更敏捷,去克服暂时的困难。在逆境之中,钢企高管更要充满信心,抬头看路,对内苦练运营内功,向外提前布局发展,并思考如何利用数字化等机会窗口实现弯道超车。

作者介绍:

孙俊信为麦肯锡全球董事合伙人,常驻香港分公司

陈晨为麦肯锡全球董事合伙人,常驻深圳分公司

李元鹏为麦肯锡全球董事合伙人,常驻深圳分公司

许浩为麦肯锡全球董事合伙人,常驻北京分公司

施俊昌为麦肯锡项目经理,常驻上海分公司

顾耿琼为麦肯锡咨询顾问,常驻上海分公司

黄宪政为麦肯锡咨询顾问,常驻上海分公司

几位作者感谢同事 马俊杰、卢奕丞、周琢尔、刘猛、Linda Liu、 魏烁煜、林琳、王赛锦、Jane Zhou 对本文的贡献。