曲向军,周宁人,马奔,黄婧,潘浩,吴克晔,黄晴乾 和 林斯佳

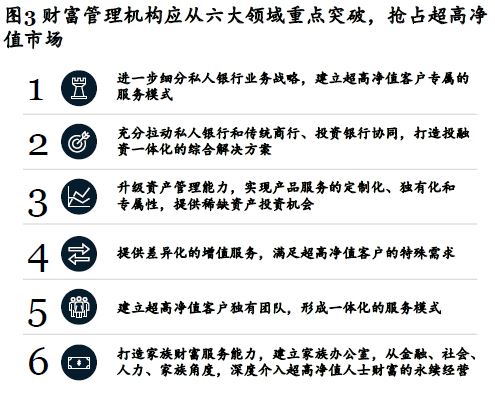

超高净值客层资产规模贡献大、且利润率存在较大的提升空间, 逐步成为财富管理机构(尤其是私人银行)的下一个关键战场。这类客层对于家族治理、财富规划、家族信托、投融资一体化、稀缺优质资产投资、个性化高端增值服务等诉求强烈。国内玩家不能以“一刀切”的业务模式来服务这类客层,而是应该从六大领域着力,形成独特价值主张。

一、角逐“皇冠明珠”:超高净值客层具备强劲

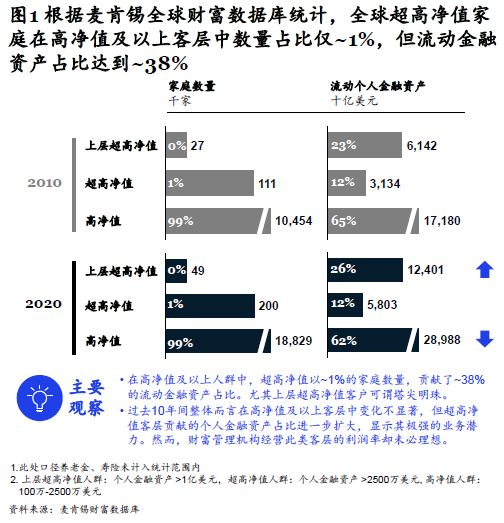

据麦肯锡全球财富数据库统计,截至2020年,全球个人流动金融资产超过2500万美元的超高净值富豪家庭数量已达~24.9万家,其中超过1亿美元的上层超高净值富豪家庭数量已达~4.9万家,比10 年前增长了~80%(见图1)。其中,超高净值家庭以~1%的家庭数量贡献了~38%的流动金融资产占比,尤其是上层超高净值客群达到~26%的流动金融资产占比,堪称名副其实的“皇冠明珠”。

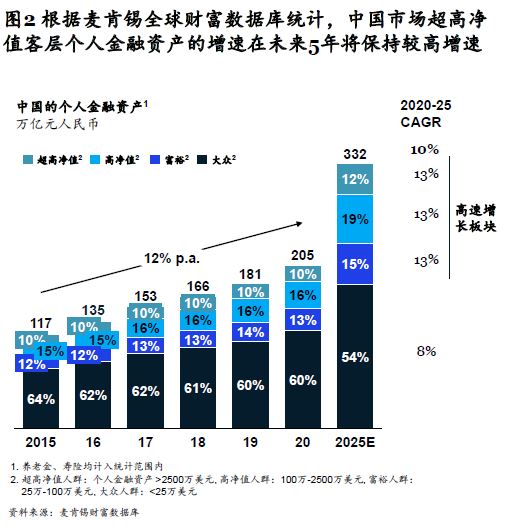

回到中国市场,基于麦肯锡全球财富数据库统计,超高净值富豪个人流动金融资产增速同样保持快速增长,随着社会财富持续快速累积,未来这一格局也仍将延续(见图2)。

超高净值人群中,中老年第一代民营企业家占比最高,其往往以传统生产行业为主,如工程、生产制造业等。除此之外,大型企业董监高、管理企业家财富的企业家配偶、中青年创业者、富二代、演艺界成功人士也均为较为典型的画像。

二、差异价值主张:超高净值客户的五大核心

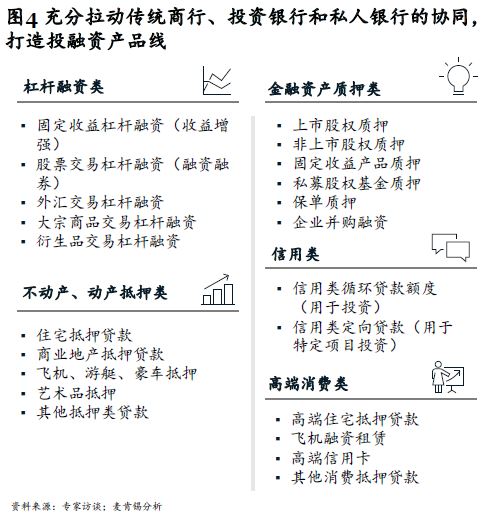

– 投融资一体化:普通高净值客户注重现有财富的保值增值,但是超高净值客户由于大部分资产来自于产业经营或者资本运作, 其财富积累与杠杆相辅相成。他们更希望得到投融资一体化服务。因此融资服务和投资服务对超高净值客群同等重要,特别是与投资业务高度关联的杠杆融资和资产质押类融资。

– 稀缺资产和境外配置等“进阶”资产管理:普通高净值客户希望能够获得基于资产配置建议的优质产品、投资建议或者全权委托产品。而超高净值客户除了类似需求以外,更需要财富管理机构能够提供真正稀缺的优质资产,推荐市场热点项目投资机会或者提供专属的交易执行支持。以及家庭财产的境内外综合配置。

– 家族规划和财富传承:普通高净值客户以个人或者小家单元为主。但是超高净值客户的私人银行业务需求往往代表更大范围的家族,包括祖孙三代家族成员和主要的家族生意伙伴。因此他们对家族传承、家族治理、家族信托有更大的需求。

– 财富安全及税务规避:普通高净值客户相对超高净值客户而言企业家背景的相对较少或对应企业规模较有限。超高净值客户愈发关注企业与家庭资产隔离、婚姻相关的财产安排(包括子女婚姻)、以及合理应用信托工具进行节税(主要是个人所得税和营业税等)。

– 高度个性化的增值服务:普通高净值客户对于增值服务的需求比较传统,比如聚焦在高端医疗、高端娱乐和商旅等。而超高净值客户的增值服务需求更为定制化,比如个性化、专业化的艺术品投资需求、慈善捐助需求、甚至职业俱乐部投资等。

三、决胜未来战场:中国财富管理玩家应从六

在这样的情形下,麦肯锡认为,中国的私人银行玩家应该在充分了解超高净值客层需求的基础上,从六大领域打造能力,实现破局(见图3)。

首先、进一步细分私人银行业务战略,建立超 净值客户专属的服务模式

根据国际领先银行经验,全球私人银行市场排名前十的某全能型银行私人银行为超高净值客户建立了独立的事业部,提供与入门级私人银行客群差异化的服务,并通过投行、资产管理和财富管理的整合和联动为超高净值客户提供投融资一体化的服务。

诸多国际领先财富管理机构均相当重视通过打破内部藩篱,匹配私行和商行、投行的产品,满足超高净值客群的投融资需求。例如,商行提供高端授信业务,投行提供杠杆融资和资产质押融资业务,为超高净值客户提供投融资一体化的服务。(见图4)有竞争力的融资价格、保证金比率和质押率,配合融资专员的支持服务, 都是提高市场竞争力的制胜关键。此外,领先的国际私人银行也打造了与私人银行授信业务所配套的端到端风险管理机制和审批团队。

第三、升级资产管理能力,实现产品服务的定制化、独有化和专属性

– 定制化投资建议(Customize):建立更为定制化的资产配置和全权委托管理能力。以一家欧洲领先专业性私行为例,超高净值客户可以优先点名CIO(客户投资办公室)的明星投顾给予资产配置建议。同时瑞银还未超高净值客户提供专属的APA(Active Portfolio Advisory)服务,为客户进行动态的全权委托投资。

– 独有的产品资源(Proprietary):打造本行独有的产品开发能力, 或者引入独家第三方明星另类产品。比如某全能型银行进行定制化的产品开发,根据市场热点进行主题化的投资管理,为客户提供稀缺优质资产投资机会。比如某北美顶尖投行借力自身网络为私人银行客户获取优质稀缺资产。

– 专属的交易服务(Access):提供专属的交易台和与交易相关的相关融资服务。例如,一家欧洲领先专业性私行的投行板块为超高净值客户提供了专属的股票交易台,提供专属的资深交易员支持,覆盖股票、债权和衍生品交易。

除了提供定制、独有和专属的产品服务意外,领先的私人银行还通过大数据技术,为超高净值客户提供专属的定制化投资组合分析引擎。比如,某国际领先全能型银行的私行业务建立了全球投资实验室,由约20名专业人士组成。该实验室利用高级分析技术,为客户出具优化投资组合的行动建议。该产品定制化程度极高,可以根据客户的投资目标和风险偏好,评估其资产、债务和商业利益,并给出个性化建议,是该行独有的服务,并且仅向其超高净值客户提供。

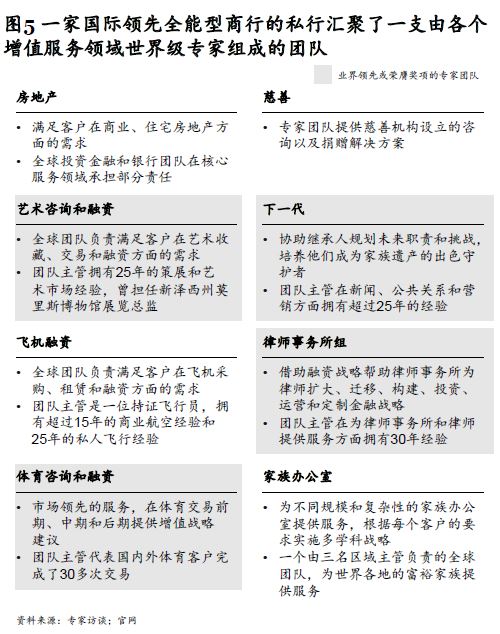

第四、提供差异化的增值服务,满足超高净值客户的特殊需求

传统的增值服务对超高净值客户并没有太大吸引力。他们不需要免费的福利,更需要的是专业的意见帮助其实现事业、家庭和个人爱好的一系列诉求。比如某国际领先全能型银行的私人银行业务就为超高净值客户汇聚了一支由各个领域世界级专家组成的团队,覆盖家族办公室、下一代服务、律师事务所服务、慈善、飞机租赁、体育咨询和融资、房地产、艺术咨询融资八大领域,按需为全球的超高净值客户提供专业咨询和投资支持。(见图5)

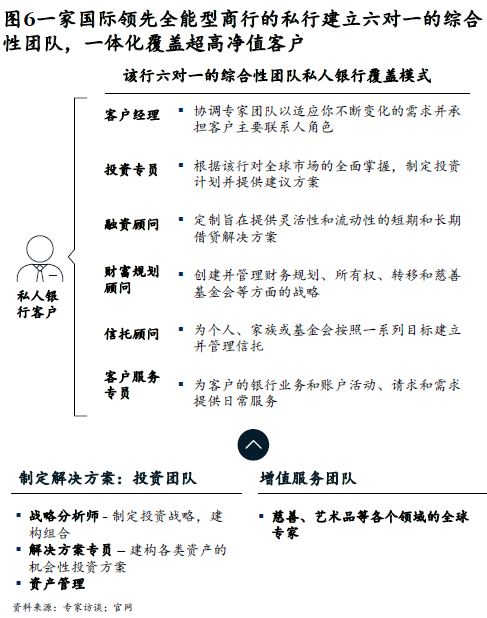

第五、建立超高净值客户独有团队,形成一体化的服务模式

单独依靠客户经理的个人能力和关系无法满足超高净值客户的综合需求,商业银行需要在原先1+N的服务模式的基础上,大幅度强化专家团队的能力和参与程度,形成团队制的服务模式。以某国际领先全能型银行为例,它建立了六对一的私人银行一体化团队覆盖模式,为每个客户配备专门的客户经理、投资顾问、融资顾问、财富规划顾问、信托顾问和日常服务专员。(见图6)在传统的私人银行

服务模式下,客户经理是唯一面向客户的渠道,投资顾问和其他专家团队在客户经理之间共享,不对特定客户直接负责。而在该行一体化团队服务模式中,团队每个成员都能够直接与客户见面咨询,而且每次互动结果都在团队内分享。同时,在六对一的团队之外,该行还配有额外的投资解决方案团队(协同资产管理)和增值服务团队(包括各个增值服务领域的全球专家),以更好地服务超高净值客户的多元化、定制化需求。

第六、打造家族财富服务能力,建立家族办公室

国际领先财富管理机构的家族办公室业务除了提供包括财富规划、家族信托、家族治理、税务规划在内的一揽子产品和增值服务以外,还可以帮助富豪家族建立家族办公室,为其制定家族发展愿景、治理框架,理顺股权结构,招募专业人员、明确风险偏好、落实投资战略。家族办公室业务在中国仍处于“婴儿期”,但其正是未来服务超高净值客户、可满足其端到端、各领域诉求的核心抓手。

在争取超高净值客层的这场酣战中,财富管理机构要脱离仅针对他们进行“升级版高净值客层服务模式”的传统思维,建立一套投融资一体化的独立业务模式,充分发挥协同效应;并且建立或进一步强化“家族办公室”服务能力,建立专业的财富规划团队,打造专家服务网络(如律师、税务顾问、企业运营)同时夯实投资和产品能力。

曲向军是麦肯锡全球资深董事合伙人,常驻香港分公司; 周宁人是麦肯锡全球董事合伙人,常驻北京分公司;马奔是麦肯锡全球董事合伙人,常驻上海分公司; 黄婧是麦肯锡全球董事合伙人,常驻北京分公司; 潘浩是麦肯锡全球副董事合伙人,常驻上海分公司; 黄晴乾是麦肯锡资深项目经理,常驻香港分公司; 林斯佳是麦肯锡项目经理,常驻上海分公司;

吴克晔是麦肯锡校友。

麦肯锡公司2021年版权所有。