中小银行在我国金融体系扮演重要角色。截至2021年年底,中国中小银行(包括城商行和农商行)已经超过4,000家,总资产规模超过82万亿元人民币,约占整个银行业的23%,约占商业银行总资产的28%[1]。该类金融机构的发展与地区经济密切相关。近年来监管部门也进一步明确中小银行的发展方向需聚焦小微企业、“三农”以及个人金融服务,以满足当地企业和居民的金融需求。面对国有大行和金融科技企业的竞争,中小银行正经历新一轮蜕变,领先银行与落后银行间的价值鸿沟不断扩大。

如何通过数字化做出自身业务特色,发挥扎根基层的比较优势,以及聚焦主责主业,与当地中小企业深度融合,打造“小而美”的特色业务,是中小银行未来持续发展的重要课题。

基于对国内中小银行业持续多年的深入研究,我们通过四篇系列文章系统探讨中小银行未来发展的不同战略方向。第一篇总述,分析中小银行面临的六大经营挑战,提出六大增长引擎;第二篇聚焦财富管理业务,讨论如何通过科技与数据赋能,制胜中小银行财富管理新赛道;第三篇聚焦对公业务,讨论如何打造平台化、生态化、开放化的交易银行,开辟中小银行对公业务新增长;第三篇聚焦网点产能提升,通过线上、线下一体化经营,提升综合竞争力。本文是本系列的第二篇。

截至2020年底,以个人金融资产计算,中国已成为全球第二大财富管理市场,且未来3年将以10%的年复合增长率快速增长。随着互联网金融的高速发展,诸多金融机构通过金融科技不断重塑财富管理价值链,推动互联网理财市场规模高速增长。这给整个金融行业都带来了新的机遇与挑战。

中小银行财富管理业务存在五大挑战

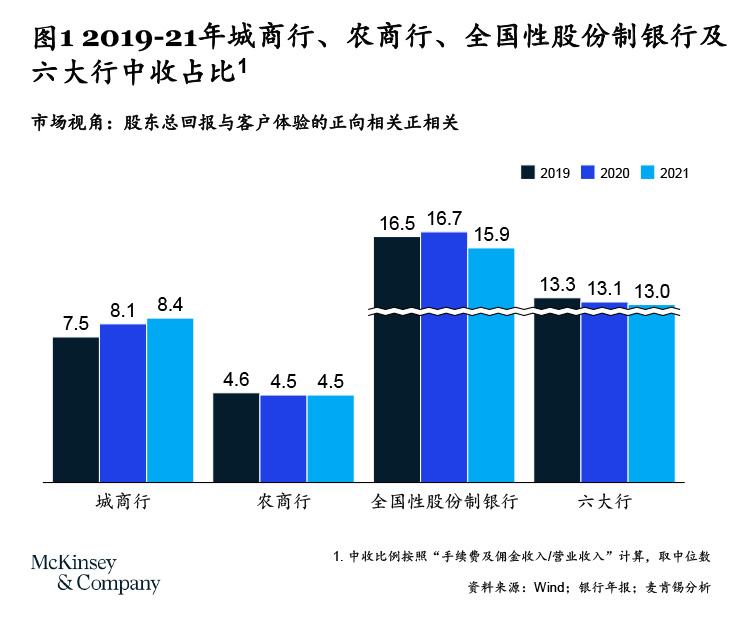

在商业银行向轻资产转型、降低资本消耗的过程中,中收业务更能成为银行的差异性竞争力,与银行盈利能力和估值息息相关。过去10 年,以城商行和农商行为代表的中小银行规模增长迅速,但ROE水平明显低于大行,其关键原因在于收入增速趋缓,而在收入组成中,中小银行中收占比显著低于全国性股份制银行及六大行,且占比仍在逐年下降。

以2021年为例,六大行平均中收占比为13.0%,全国性股份制银行的中收占比为15.9%,而上市城商行和农商行的中收占比仅为个位数,分别为8.7%和4.5%(见图1),说明大部分中小银行仍依赖传统资产负债业务,而在息差收窄大背景下,发展财富管理业务已经成为中小银行应对挑战的转型方向。

虽然大部分中小银行已将发展财富管理与交易银行等中收业务提升到全行战略层面,但与大行相比,中小银行财富管理业务仍面临五大挑战:

挑战一,理财产品种类有限,货架齐备性不足;挑战二,理财产品以第三方产品为主,产品自主创新能力较弱,在与大行竞争中很难实现差异化竞争优势;挑战三,尚未建立咨询式财富管理服务模式,欠缺为客户提供一站式财务规划的能力;挑战四,理财产品销售渠道单一,目前仍以网点销售为主,线上仅能进行有限的产品申购;挑战五,手机银行、网上银行等线上系统中的财富管理服务相关功能建设滞后,客户体验仍有较大提升空间。

综上所述,中小银行在人才团队、资源禀赋、科技及数据能力等方面均存在挑战,相关业务也尚在学习与经验累积阶段,无法规模化,能否借助科技和数据打造新型财富管理业务,将成为领先与落后中小银行的关键差异点。

打造差异化、数字化财富管理模式,制胜财富管理新赛道

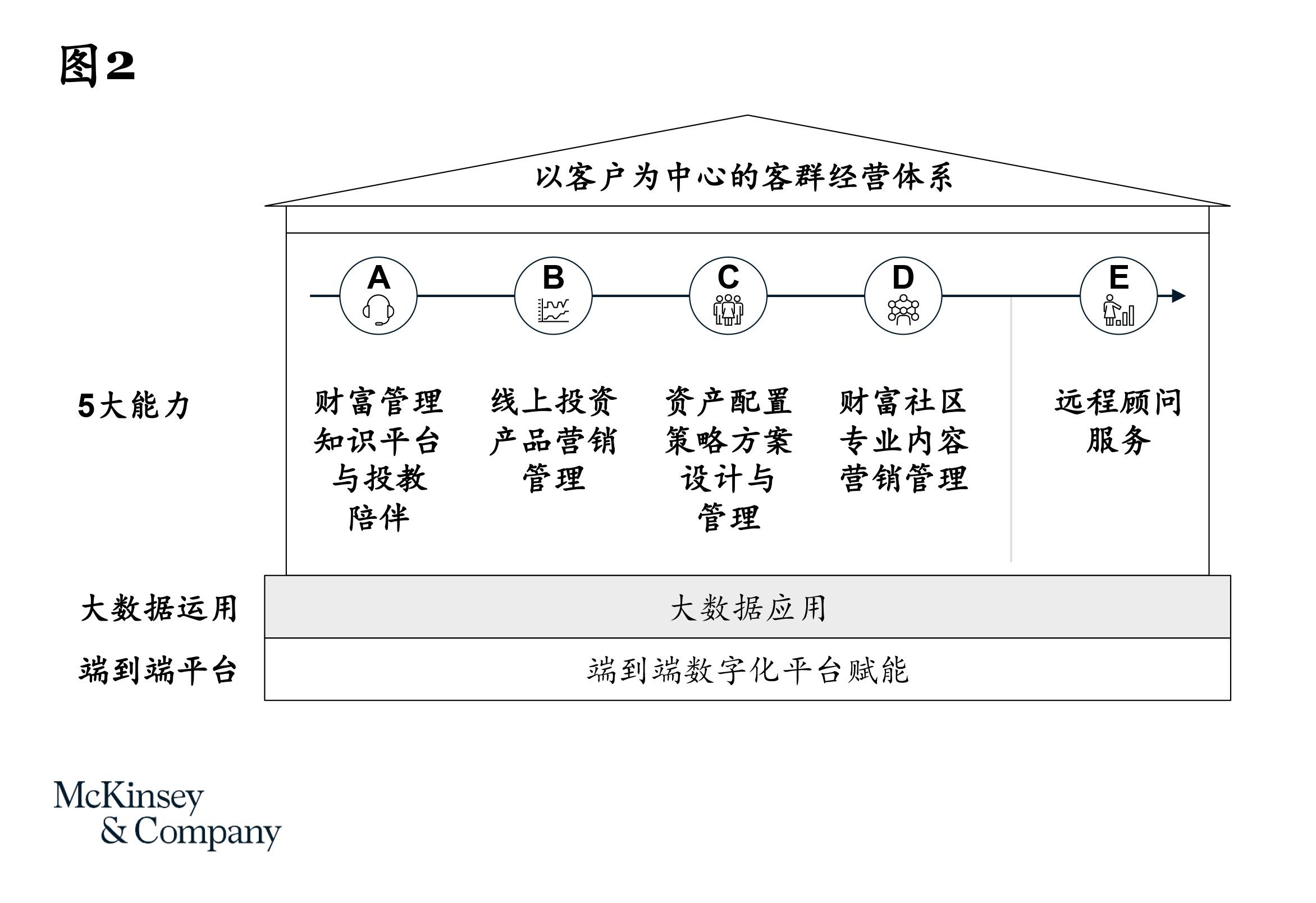

针对中小银行财富管理业务中最突出的两大短版——体系化产品货架及专业化投资顾问团队,我们提出以客户为中心的“5+1+1” 新一代数字化财富管理模式,即 “5大服务能力+1套大数据运用体系+1个大数据平台”(见图2),并结合国内外银行的成功案例,提炼出针对中小银行的转型建议。

一、打造以客户为中心的客群经营体系:

通过“三步走”构建以客户为中心的客群经营体系:

- 大数据诊断全量客户经营现状,建立重点细分客群和客群经营洞见,并明确价值提升方向。

- 打造客群经营速赢方案,聚焦重点客群构建起以客户为中心的客群经营策略,同时导入互联网式敏捷工作模式,将经营策略快速转化成业务成效。

- 深化支撑机制,加强能力建设,量身定制符合数字化经营的体制机制和系统工具,固化数字化经营体系并实现规模化成效。

二、构建五大服务能力:

- 财富管理知识平台与投教陪伴:中小银行在如何设计客户陪伴旅程及投资者教育活动内容等方面存在较多困惑。我们认为,其关键在于针对客户投资经验,提供差异化投教内容与客户陪伴,并根据客户投资经验切分客群,详细分析客群投资理财中可能面临的痛点,掌握客群投教陪伴侧重点,设计相应投资者教育课程及合适的课程形式。

- 财富社区专业内容营销管理:多家大型银行及领先互联网财富管理机构均不遗余力地打造独具特色的线上财富社区。对于中小银行来说,应该尽快通过线上“财富号”等途径,建设自己的财富管理社区,同时根据自身资源禀赋设计具有自身机构特色的财富社区功能。

- 线上投资产品营销管理:线上投资产品往往缺乏差异化、精细化货架布局及营销管理。设计特色专属线上投资产品展示、选择、推荐等方法,做好线上投资产品营销管理,并结合市场趋势、用户关注热点等多方面,突出产品精选与定制化设计,打造线上投资产品货架。

- 资产配置策略方案设计与管理:相比单一产品销售模式,财富管理更强调“从财务规划、资产配置、产品组合到投后管理”一条龙服务的重要性。通过搭建线上投顾和组合策略方案相关模型,进行财务规划方案设计、资产配置策略维护以及产品选择推荐,构建基本的线上资产配置能力。

- 远程顾问服务:中小银行在区域客户覆盖上普遍存在以下痛点: 1)广泛县域地区投顾队伍覆盖不足,2)长尾富裕客户(AUM在50万以下)服务不够等。我们建议中小银行可通过远程顾问服务模式,依托数字化工具,协助客户完成线上化完整资产配置流程,提升客户财富体验。

三、1套大数据运用体系+1个大数据平台:

强调大数据在财富管理业务中的运用,是新一代数字化财富管理模式的突出特征及转型基础。

- 一套大数据模型运用体系:大数据在财富管理中最显著的运用场景体现在商机线索挖掘过程中,中小银行应构建并部署以财富管理为导向的模型用例,形成智能化商机线索,赋能前线客户经理,并用于大众及富裕客户的营销促成。这里我们举个典型例子:目标客户挖掘——通过细致探究交易数据,识别“隐性富裕”客户标签,据以逐步挖掘并培育目标客户。

- 端到端数字化平台赋能:为了支撑高速发展的数字化财富管理业务,中小银行也应尽快建立端到端数字化平台,全面赋能前中后台,提升财富管理前台客户体验、中台专业能力以及后台运营效率。

该银行希望构建以客户为中心,覆盖全量大众、富裕及高净值客群的全谱系财富管理业务,尤其希望以“大众客户财富管理服务”为重点突破目标。该行基于上述“数字化财富管理模式”框架思路,全面梳理现有业务情况,重点打造基于“产品优选”的线上投资产品营销管理能力,提升以“企微社群运营”为载体的财富社区专业内容营销及投教陪伴能力,并通过大数据模型用例赋能财富管理数字化经营。

最终,该行针对大众客户,围绕以客户为中心的思路重塑数字化财富管理体系,建立起1)基于“产品优选”的线上投资产品营销管理能力; 2) 提升以“企微社群运营”为载体的财富社区专业内容营销及投教陪伴能力; 3)大数据模型用例赋能财富管理数字化经营。

半年后,该行手机银行公募基金销售量同比提升约45%,大众客户(AUM在50万元人民币以下)投资理财渗透率提升5%以上,户均投资理财AUM提升超过10%;同时大量释放客户经理产能,使之专注于服务富裕及以上客户,客户经理人均管户数量降幅超过15%,财富管理中收提升了近10%。

结语

中国银行业已进入“以客户为中心”、“价值驱动”、“数字赋能”、“创新科技”和“生态增长”的高质量发展新战场。在发展和推动财富管理业务转型过程中,中小银行应该以客户需求为中心,通过大数据模型赋能财富管理数字化经营,重构产品货架、服务模式与销售能力,进而打造数字化投顾体系,这将是未来中小银行收入增长的重要引擎。

本文作者:

曲向军

麦肯锡全球资深董事合伙人,常驻香港分公司

周宁人

麦肯锡全球资深董事合伙人,常驻北京分公司

郑文才

麦肯锡全球董事合伙人,常驻北京分公司

張崇慈

麦肯锡全球副董事合伙人,常驻台北分公司

感谢吴知非、方颖华、黄晴乾、刘柏沅对本文的贡献。

[1] 资料来源: 中国银保监會