曲向军

2023年金秋,麦肯锡在北京举行了中国信托业CEO圆桌会议,我们与众多行业专家和中国信托业高管齐聚一堂,共同探讨中国信托业未来转型发展之路。

在2018年“资管新规”实施后,信托业规模和整体利润都出现了大幅下滑,在我看来,中国信托业战略转型势在必行,随着“三分类”的出台,行业对于各种新的转型模式和路径都在持续探索中。在这种背景下,国内信托机构的高管很关心如何创造可持续的业务收入来源,从而重拾规模化增长。

具体而言,信托业高管最关心以下五大议题:

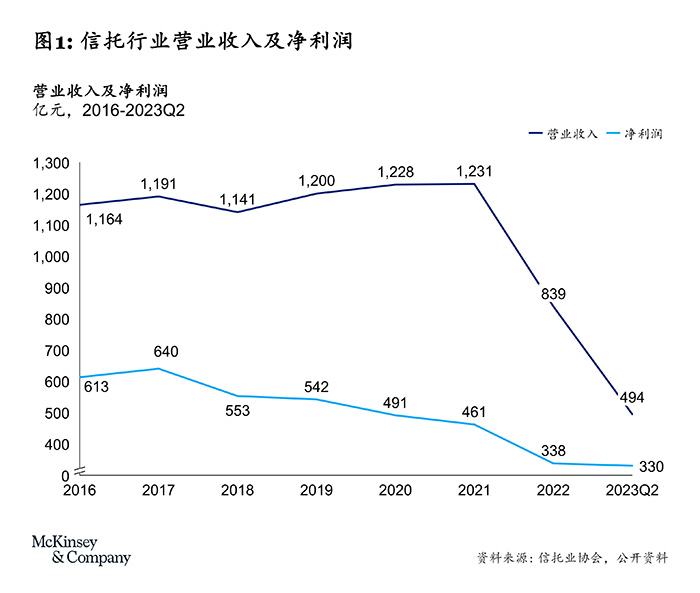

第一,重拾规模化增长。在经济增速放缓、地产行业风险暴露和行业加速转型多期叠加的背景下,传统融资类业务萎缩,新的业务增长引擎尚未开启。

图1:信托行业收入及净利润

第二,可持续的盈利模式。回顾2022年信托业各个细分业务的利润率,不难发现过去的高利润率时代已经很难持续,如何做大中低利润率业务规模,同时找到全新的创利模式至关重要。

第三,风险管理。随着存量风险的持续释放,过去两年,信托业高管也高度关注如何化解和缓释这些风险,并围绕未来的新业务建立配套的风险管理能力。

第四,组织架构调整。现有的组织架构(包括前台和中后台架构)以及人员能力匹配,与“三分类”下未来的发展模式存在错配。目前行业正在不断调整人才结构,同时加强前台和中后台专业化能力建设。

第五,厘清下一步发展路径,做到少走弯路、事半功倍。我们看到,在“三分类”下,国内信托公司的定位正进一步明晰,如何明确转型路径,推动转型落地是各大信托公司高管关心的问题。

目前,国内信托业在业务组合、商业模式、组织体系、精细化管理模式上,正逐步推进四个转型:

- 在业务组合上,过去信托业的业务组合比较单一,现在需要朝着多元化组合的方向发展,向服务型信托、资产管理信托、慈善信托和财富管理多元化发展,从行业专业化能力方面也有要从对地产、政信业务的高度依赖向产业端综合化拓展。

- 在商业模式上,主动向受托服务和受托理财思路转变,即从过去以非标资产获取、非标项目审批为核心,转向关注机构自身的投研能力、产品设计能力、运营能力和客户服务能力。

- 在组织体系上,过去的组织模式是围绕传统非标融资业务,设立多个平行展业团队,现在则围绕“三分类”下业务领域设立专业化前台团队,并强化总部配套中后台能力建设,实现对前台团队的赋能。

- 在精细化管理上,过去偏向于粗放型管理,现在则更注重精细化管理,并将精细化管理落实到投研能力、运营能力、风险合规、人力资源、信息科技等关键能力的建设以及战略实施推动的精细化过程管理上

在上述转型过程中,有几类信托公司已经取得一些成效,例如银行系信托公司的部分代表,以及一部分有自身特色的信托公司,比如在服务信托、家族信托、标品资产管理方面具有特色的信托公司,他们很多都早于“三分类”出台聚焦转型特色业务,成功建立起了核心能力和业务影响力。

此外行业的多位高管目前也高度关注财富管理领域的机遇,包括在高净值客户专业化财富管理、家族办公室、家庭和家族服务信托方面的机遇,以上业务部分的商业模式已经逐渐成型,许多机构开始关注如何更好地部署下一阶段的规模化发展。

基于对全球领先金融机构最佳实践的持续探索,以及国内金融行业多年的战略转型实践经验,我们提炼出信托业的四条转型路径,供各位参考:

第一,全能型信托。比如北美某信托公司,基于信托业务基因打造了“财富管理+资产服务+投资管理”的综合性业务模式。对于全能型信托公司,高净值客户、类机构的超高净值客户和家族办公室客户是其核心客户,通过信托服务模式满足这些客户以财富传承为代表的一系列服务信托、财富管理和资产管理综合化需求是其业务模式的重点。中国信托公司在家族信托、家庭信托方面做了很多有益探索,并衍生出更符合国情的业务模式和特色。

第二,资产服务信托。具体可划分为两条路径,目前国内信托业更多是朝着“规模导向”这个路径发展,即着眼于提升技术、运营效率、服务水平、成本控制等服务机构和高净值客户的资产服务需求;另外一条路径则是在资产服务信托模式下,差异化定位,聚焦于发展细分市场的中高利润率业务,比如有以东南亚为总部的机构聚焦服务客户离岸资产的信托需求

第三,信托与银行业务协同发展。例如日本和北美的信托公司,很多都获得了银行牌照,或者在被银行并购后融入了银行的综合化经营体系,在信托与银行业务的协同发展上做了很多有益的探索。我们认为,信托业务与银行业务之间可产生大量协同效应,尤其在私人银行、资产管理和机构受托服务等领域

第四,财富管理。财富管理是全球信托类金融机构的重点业务,业务团队的专业性、组织能力和机构化能力将成为信托公司长期发展财富管理业务的根本,通过财富管理业务建立的核心客户关系也是信托公司多元化发展的重要基石。就发展模式而言,目前中国信托业对于财富管理业务的定位和发展路径仍处于持续探索阶段;未来,随着行业对相关路径的认知判断从模糊逐渐走向清晰,诸如什么样的发展模式才能事半功倍、获得成功等,我们相信中国信托行业一定能产生在中国大财富管理市场具备影响力的头部机构。

落实到中国信托行业的转型方向,麦肯锡认为以下六大方面对转型战略的成功落地至关重要:

第一,要聚焦“三分类”下细分子类的关键机会,并进行优先级排序,重点把握一些需求天花板较高,信托业具备特色化竞争力的业务,并根据机构自身禀赋和业务基础进行选择。

第二,围绕既定的战略机遇,持续打造可持续,同时具备一定信托差异化竞争力的商业模式

第三,不断完善组织人才体系,形成对战略的有力支撑。

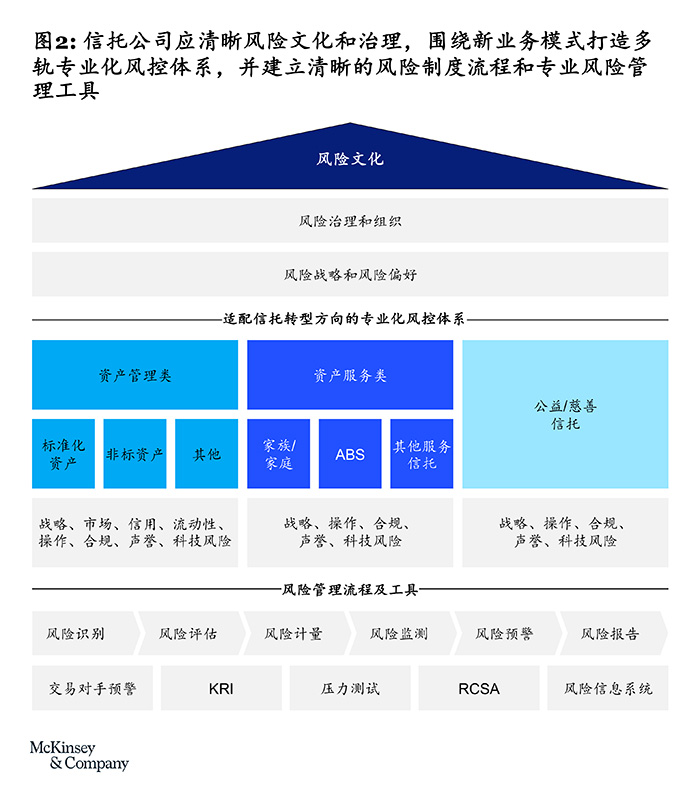

第四,推动全面风险管理体系建设,与三分类的各类重点业务相配套。

第五,完善科技和运营能力,让其逐步成为信托公司对外服务和产品创新的核心竞争力。

第六,加强精细化、过程化的战略实施管理,有效推动业务转型和能力建设。

就第一点“战略选择”而言,我们建议信托机构进行体系化的业务分析和选择,找出兼具市场机遇,同时符合自身业务禀赋的重点业务。其中旨在成为全能型信托公司的机构可以推动多项业务多元化发展,部分信托公司可能在这一转型过程中聚焦部分核心业务,从而实现差异化、特色化发展。

就第二点“商业模式”而言,以大家普遍关注的家族信托业务为例,我们建议机构可以从解决方案创新、渠道拓展、服务专业化等方面入手,在推动业务发展的同时,提升自身的专业能力,并拉动家族信托业务与资产管理和财富管理业务的协同。其次是家庭服务信托,它相对于家族信托门槛更低,更强调标准化和批量业务处理,因此该业务特别强调机构的数字化能力、运营承载能力、标准化产品设计能力和生态合作创新能力,目前部分信托公司通过战略合作和生态构建切入这一市场就是很好的尝试。最后就是资产管理信托,信托公司必须在遵循标品业务普遍规律和管理逻辑的同时,找到自身在标品资管市场的差异化优势,以客需导向的跨市场配置为特色,提升资产配置、管理人选择和重点资产类别投研能力,帮助机构在激烈的市场竞争中脱颖而出。

整体上,在信托行业转型过程中,标品投研能力和资产配置能力受到管理层的重点关注,而财富管理业务将成为信托转型的一个重要突破口,尽管目前部分机构内部存在不同的瓶颈和困难,但是这个发展方向和路径是正确的。

就第三点“组织人才”而言,我认为组织架构是信托机构战略转型的一个重要关注点,因为所有的战略、策略想要落地,必须有新的组织架构来承载。就前台而言,应按照“三分类”的重点业务建立专业化团队。就中台而言,最重要的是搭建中台的平台化能力,完善全面风险管理能力,提升运营和科技能力,构建与战略转型相匹配的人才管理体系。同时,转型也意味着原先以粗放式基本法为核心的信托行业人才考核和激励体系也需要进一步优化和迭代。

就第四点“风险管理”而言,我们一直在谈“金融机构风险管理能力就是竞争力”,在市场好的时候可能看不出来,但在市场大幅波动、增长疲弱的时候,风险管理的作用就凸现出来了,特别是对各类业务风险管理的透明度和前瞻性的判断预见能力,以及操作风险的精细化管理和企业风险文化的持续塑造,往往能够决定哪些机构能够基业长青。

为此,我们提出信托行业全面风险管理框架(见图二),帮助信托公司在“三分类”框架下建立起与业务转型要求相配套的风险管理能力,让风险管理的专业化水平大幅度提升。

图2:信托行业全面风险管理框架

就第五点“科技运营能力”而言。在帮助金融机构推动数字化转型的经验而言,我们主要有三个心得,首先是科技一定要契合业务发展的要求,与业务要双向融合。例如科技转型的其中一种组织模式是,在科技部门下面设有匹配前台不同业务、中后台不同职能的专业服务团队,有些机构甚至将他们直接派驻甚至内嵌于业务分管高管之下,他们不是基于业务点状需求的科技开发和外包,而是与业务部门一起携手共创,即“联邦制”的业务和科技数据团队组合模式,是一个比较有效的解决办法。第二,科技不是只搞“高精尖”,企业需要做投入产出效益评估,并围绕速赢型、基础设施平台建设型和突破创新型科技项目进行差异化管理。第三,建生态。信托公司如果光靠自身的科技人员,再怎么增员其实都不够,因此机构要搭建一个科技合作生态,主动与细分领域的科技公司建立体系化合作。同时,不论是服务、标品还是财富管理信托对信托公司的运营能力也都提出了很高的要求,未来的运营不只是对内,更是对客的核心竞争力来源。

就第六点,也是最后一点“精细化、过程化战略实施管理”。企业战略转型方案往往10个里面只有3~4个能成功,背后原因有多个方面,比如高管层的共识够不够?是否已达成充分共识,还是说换一个领导就换一个方案?其次,高管需要自上而下推动战略落地,而非单纯依靠战略部、业务部门去推动。高管需要驱动组织通过自上而下,动态迭代的方式,积极解决落地过程中遇到的各种问题。

最后就是对战略的持续推动。企业战略在经济周期更迭或者宏观经济环境大幅波动的时候,往往三年见一个真章。一家公司不管是战略是否完美,如果能坚持推动三年,三年之后一定有天壤之别。这是我们认为过去几年外部环境大幅波动的情况下,企业在战略转型成功与否背后的重要原因。

未来三年将是中国信托业转型的关键窗口期。“三分类”的出台帮助信托公司明确了自身在中国金融行业的价值定位,行业的“洗牌期”也随之加速到来。未来三年主动拥抱变化,驱动业务组合和商业模式转型,打造与战略相配套的组织和中后台专业能力,并持续推动管理精细化的机构将胜出。

作者介绍:

曲向军,麦肯锡全球资深董事合伙人、中国区金融机构咨询业务负责人,常驻香港分公司。

马奔,麦肯锡全球董事合伙人,中国区资产管理和财富管理咨询业务负责人,常驻上海分公司