作者:管鸣宇、Daniel Birke、周冠嵩

过去十几年,“国际化”一直是中国车企关注的热门话题。面对停滞不前,甚至规模略有萎缩的国内市场,中国车企,尤其是行业巨头,几乎都视海外扩张为长远增长的必经之路。与此同时,中国政府对本土车企的国际化也寄予厚望,希望他们能以日韩等邻国车企为榜样,在国际市场占有一席之地,或者至少减小与日韩车企在国际市场上的差距。

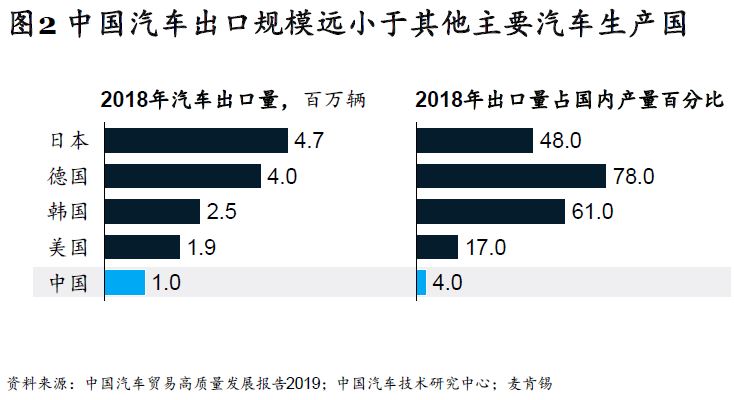

中国车企如今已在国内市场斩获稳固的市场份额,在成本控制、电动汽车、车联网等领域实力不俗,领军企业尤为如此;另一方面,中国汽车的出口量仍远远落后于其他主要汽车生产国,出口汽车的平均售价也远低于相关国家。中国汽车行业诸多高管也在不同场合表达过对这种“失衡”的不满。

有鉴于此,对国际汽车市场进行一番简要探讨似乎恰逢其时。我们会在本文探讨中国车企的潜在发展机遇,并提出若干针对海外业务发展的拙见。

中国缺少稳定的汽车出口目的国

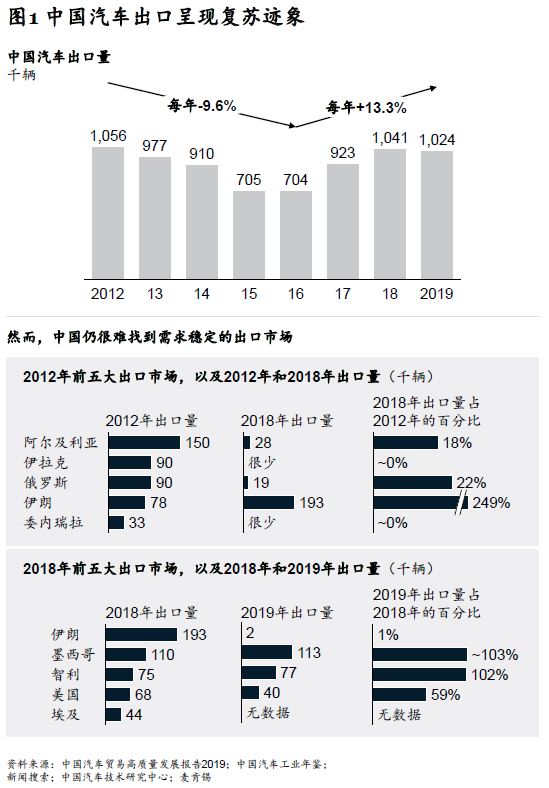

中国汽车的出口在过去几年呈现了一些企稳信号(见图1)。2019年的出口量远高于上次谷底期(2015/2016年)水平。但2019年并非值得“炫耀”的高点,如果我们回溯更早的数据,会发现2019年的出口规模甚至不及2012年。与中国车企在国内市场同期取得的成就相比,这一数据着实有些相形见绌。

2012年,中国汽车出口量首次突破100万辆大关,其中大部分流向了阿尔及利亚、伊拉克、俄罗斯、伊朗和委内瑞拉。到2018年,出口到上述市场的汽车数量或大幅减少(阿尔及利亚和俄罗斯),或为数寥寥(伊拉克和委内瑞拉)。

大幅下滑的背后有诸多原因,部分涉及进口国的国内形势,比如委内瑞拉局势动荡,阿尔及利亚国内经济发展受困等(该国轻型汽车销量从2012年的53万辆下滑至2018年的13万辆);部分则与企业自身表现相关,比如力帆汽车曾一度跃居中国汽车出口商前列,但受限于自身薄弱的技术实力及品牌号召力,其车型难以满足中国国内消费者需求,该公司也不幸(接近)破产,其出口业务自然难以为继。

虽然中国对上述市场的汽车出口出现大幅下滑,但伊朗、墨西哥、智利和美国增加了对中国汽车的进口,抵消了前者带来的负增长,同时帮助中国汽车出口量于2018年第二次突破百万大关。但不幸的是,2019年,情况再次发生巨变:对伊朗出口几乎清零,对美国出口也骤减40%以上。

在影响中国汽车出口的主要因素中,缺乏若干需求稳定的出口目的国的严重性不容忽视。开拓海外市场无疑需要大量的时间和金钱投入,车企需要在当地进行耗资不菲的营销推广,投资建造新厂,产品适应性改进等。而宛若过山车一般的剧烈销售变动会是对这一系列活动的致命一击,结果是要么车企对必要的投资顾虑重重、望而却步;要么是过去若干年在海外市场投入的心血被一朝归零。

这也是为什么与其他汽车生产大国相比,中国的汽车出口无论是在绝对出口规模,还是在出口占国内产量的比例上,都相差甚远(见图2)。

海外市场的潜在机遇在何处

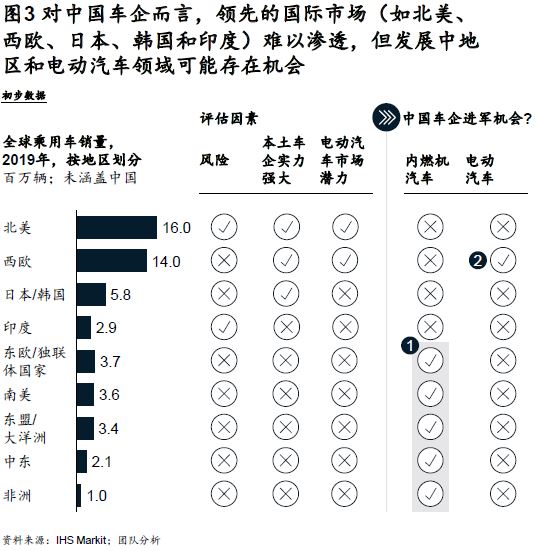

在评估海外市场潜力时,有几大重点因素必须被纳入考量:一是监管限制;二是与当地领军车企的竞争态势;三是中国车企能否在当地发挥出自身的独特竞争力。基于这些考量,我们可以将国际市场划分为几个子区域,并结合三大因素对每个区域进行评估:一,风险;二,本地车企的竞争力;三,电动汽车市场的发展潜力(见图3)。评估显示,中国车企在发展中国家(不包括印度)的燃油汽车市场,以及欧洲的电动汽车市场上拥有潜在发展机遇,主要原因有:

- 对中国车企而言,北美和印度市场存在若干风险;

- 日本和韩国的本土车企实力过于雄厚,中国车企难以渗透本土市场;

- 西欧市场对电动汽车的接受程度日益提升,且充电基础设施也日趋完善;对在电动汽车领域拥有强大竞争力的部分中国厂商来说,欧洲电动汽车市场是其国际化旅程上不可或缺的一环;

- 诸如东欧和独联体国家、南美、东盟、中东和非洲等发展中国家市场同样是中国车企的可选目的地。这些地区目前尚缺乏强大的本土车企、不可控风险也较小。

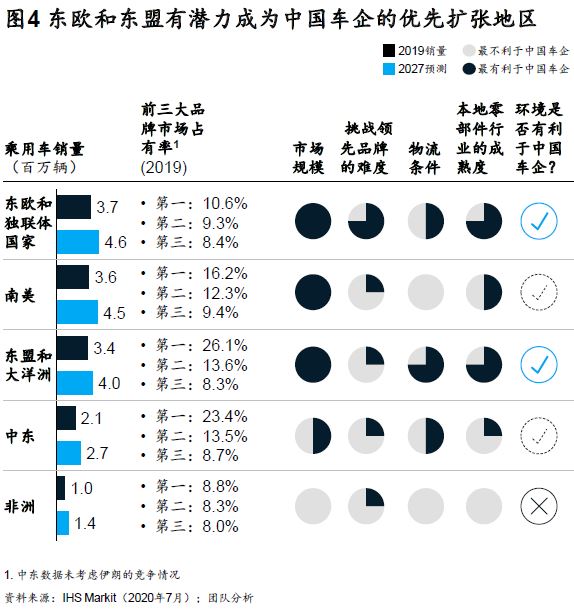

为了进一步评估这些发展中国家的市场潜力,我们又基于另一组因素对他们进行深入评估(见图4):一,市场规模;二,领军品牌在市场上的竞争力;三,物流成本(从中国到当地);四,本地零部件供应商网络的成熟度。分析评估发现,东欧、独联体国家,以及东盟国家有望成为对中国车企最有利的海外市场。但我们也不应高估这两个市场能够带来的实际收益:两个地区的年销量总和约为700万辆,哪怕乐观估计中国车企中短期内能够占到10%的当地份额,70万左右的销量也远小于中国本土市场规模(每年约2000~2400万辆)。更何况,这70万辆车的份额将由多家中国车企竞相争夺,会进一步摊薄每家车企的实际收益。

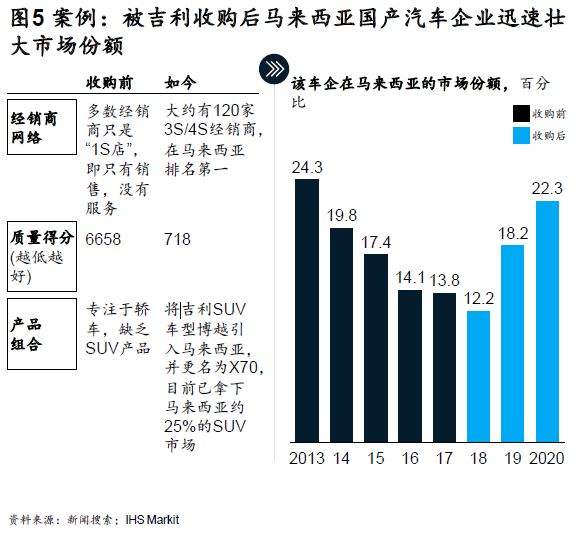

收购当地品牌会是进入发展中国家的一条捷径。吉利和马来西亚某国产汽车企业的合作(见图5)就是很好的例证:吉利于2017年收购该车企后,通过推动经销商网络建设,提升汽车质量,以及从中国导入全新SUV车型等举措,在短时间内帮助这家马来西亚车企取得了长足进步,扭转了其每况愈下的市占率。

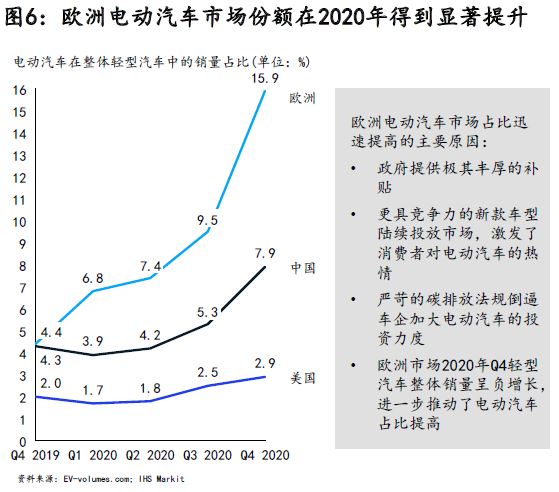

欧洲电动汽车市场是中国车企的另一潜在机遇。得益于电动汽车生态系统的不断完善和监管方的支持,欧洲市场对电动汽车的接受程度越来越高,已逐渐成为全球电动汽车普及率最高的地区(见图6)。

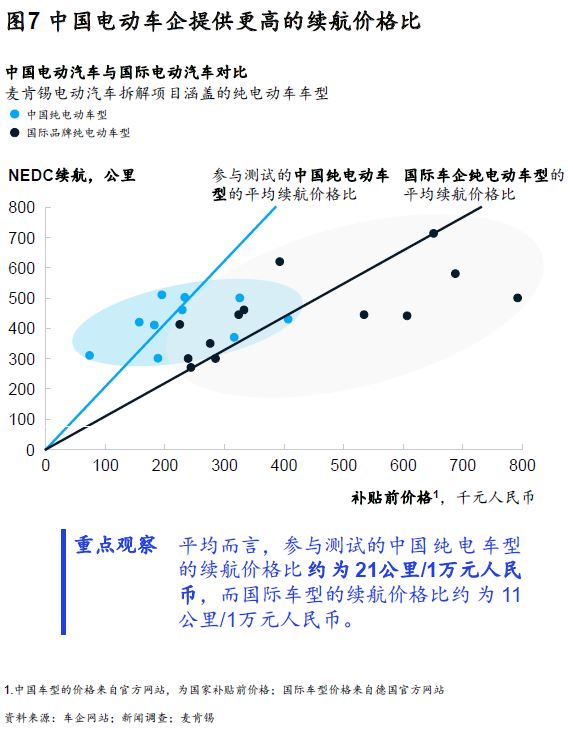

中国车企,尤其是领军车企,在电动汽车领域拥有一些独特优势。“麦肯锡中国电动汽车对标分析”(McKinsey China EV Teardown Project)(见图7)的研究成果显示,中国车企的“续航价格比”远优于国际车企(中国车企为21公里/1万元人民币,国际车企为11公里/1万元人民币)。除续航能力外,中国的电动汽车通常还拥有极具未来感的内饰设计,以及丰富的车联网功能,这一点在价位相近的欧洲车型中十分少见。意识到这些优势后,部分中国领军车企已经开始在欧洲试水电动汽车业务。比如,上汽、比亚迪、小鹏和蔚来等车企纷纷进入欧洲电动汽车市场。从绝对销售规模来看,这只是个起点,但这标志着中国车企开始向发达地区进军,其意义要远超短期内的销售数字。但必须指出的是,鉴于全球所有领军车企当下都在大举投资电动汽车,中国车企电动汽车业务“走出去”的步伐必须加速,毕竟两三年后,这个窗口期很可能就会过去。

现代汽车全球领先车企为我们带来的借鉴与思考

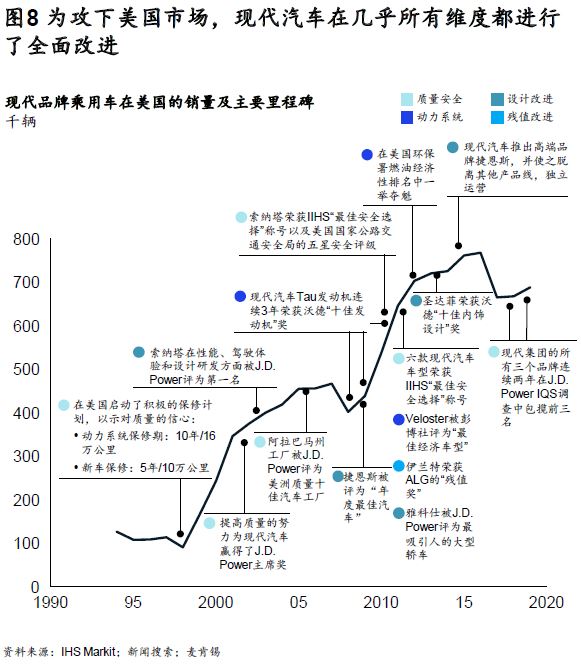

现代汽车最初只是一家小型车企,在韩国以外鲜为人知。但如今,它已成为几乎所有主要汽车市场上的领军品牌。现代汽车无疑能为中国车企提供诸多值得借鉴的经验。通过梳理其在美国的发展历程(见图8),我们不难发现,现代汽车之所以能够大获全胜,是因为它立足于全局,在质量、技术、设计及二手车残值等维度进行了全方位的提升。

除了提升汽车质量和性能外,该车企吸睛十足的广告,以及对热门体育赛事的慷慨赞助也助其成功打造了极具运动感的品牌形象。

中国车企该如何在海外稳定扩张

中国车企在大规模开启国际业务之前,不妨先行参考以下经验总结:

- 只要车企的长期目标是形成规模效应,那么海外扩张就是一条必经之路。

- 并购是短期内在国际市场上抢占更大份额的一条潜在捷径;不过,找到合适的标的并完成交易绝非易事;需要并购方的“慧眼”以及果决。

- 永远以客户为中心,将最好的产品与服务带给客户。中国车企不妨参考现代汽车在美国的扩张之路,努力提供极具吸引力和成本优势的产品。

- 品牌塑造是重中之重。某些国际市场常常错误地将“中国制造”视作“品质欠佳”的象征。要想解决这个问题,除去提供高质量的产品外,量身打造的营销活动也必不可少。

- 向电动汽车进发。中国车企在海外电动汽车领域具备一定潜力,尤其是在那些具备监管和基础设施支持的国家/地区。但是,考虑到全球车企都在大力投资该领域,中国车企必须迅速出击。

- 中国车企在网联科技上的优势非常依赖于类似BAT等本土互联网企业;该优势在海外市场无疑会急剧缩小,这点尤需注意。同时,数据安全及个人信息的保护也应成为海外市场拓展的注意点之一。

作者:

管鸣宇

麦肯锡全球董事合伙人,常驻北京分公司

Daniel Birke

麦肯锡全球董事合伙人,常驻北京分公司

周冠嵩

麦肯锡全球汽车业务资深专家,常驻上海分公司

本文选取自《麦肯锡中国汽车行业CEO特刊 | “速”造未来 创领转型先机2021》;

点击此处,阅读整本特刊全文。