作者:曲向军、周宁人、郑文才、周洪、章淑蓉、和秦瑞诗

绿色金融市场发展趋势、机遇与挑战

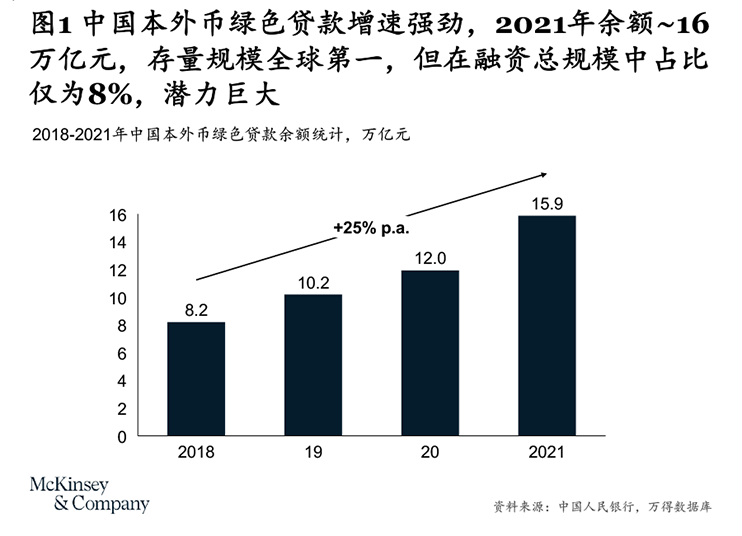

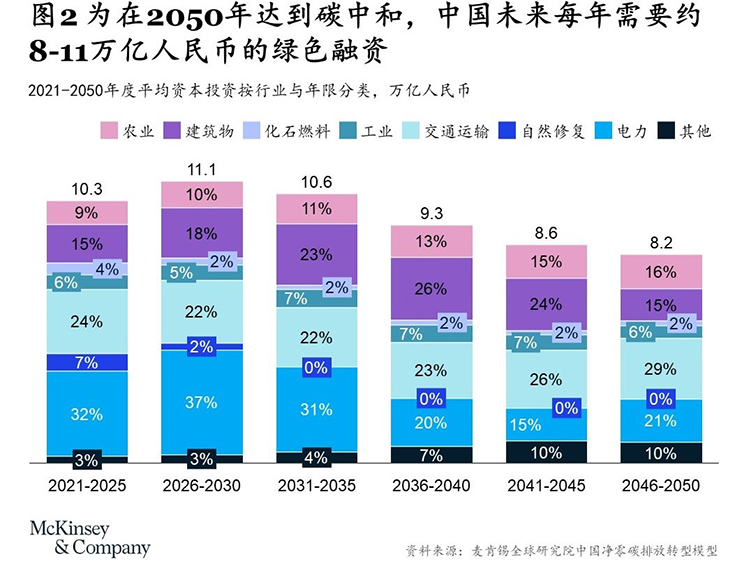

可持续发展是全球热议的话题,作为《京都议定书》和《巴黎协定》的缔约国之一,中国政府已确定在2030年前实现碳达峰、2060年前实现碳中和,同时出台一系列绿色金融扶持政策。银保监会近日发布《银行业保险业绿色金融指引》,对各政策性银行、大型银行、股份制银行明确提出绿色金融发展要求。中国绿色金融业务规模快速增长,2021年绿色贷款余额已近16万亿人民币,居全球第一,但目前绿色融资规模在融资总规模中仅占8%,潜力巨大(见图1)。根据麦肯锡全球研究院测算,为在2050年达到碳中和,中国未来每年需要约8万亿-11万亿人民币的绿色融资(见图2),在节能减排、环境修复等主题行业产生了非常大的融资需求。

借助绿色金融发展“东风”,银行应筛选关键赛道与客群,优化信贷组合结构,新增收入来源;同时丰富绿色金融产品货架,帮助企业客户进行绿色转型,实现行业可持续发展,并在关键领域成为行业标杆,建立先发优势。

尽管绿色金融市场机遇巨大,但开展绿色金融业务过程中,国内银行遇到了5个方面的挑战:1)缺乏针对绿色金融业务的体系化打法,尚未形成绿色行业差异化综合解决方案;2)能力及配套机制建设亟需加强,需加深前台对绿色行业与产品的专业知识,且中后台需对绿色细分产业和重点区域提供差异化信贷准入政策和绿色审批通道,配置绿色信贷专项营销费用及专项资金,加强内外部数据的收集整合、绿色金融相关系统,提升业绩效率并强化风控;3)分支行层面,因为绿色行业定价不具备吸引力,发展绿色金融业务动力不足,或者绿色金融业务实施节奏不统一;4)缺乏准入标准,客户的甄别和准入存在挑战;5)绿色评级模型的研发难度大,需要大量专业人才、时间的投入,缺少全国性技术检测机构与银行合作对绿色金融业务进行定量评级,尚未将环保信用评价结果作为授信决策依据。

五大举措推动绿色金融业务发展

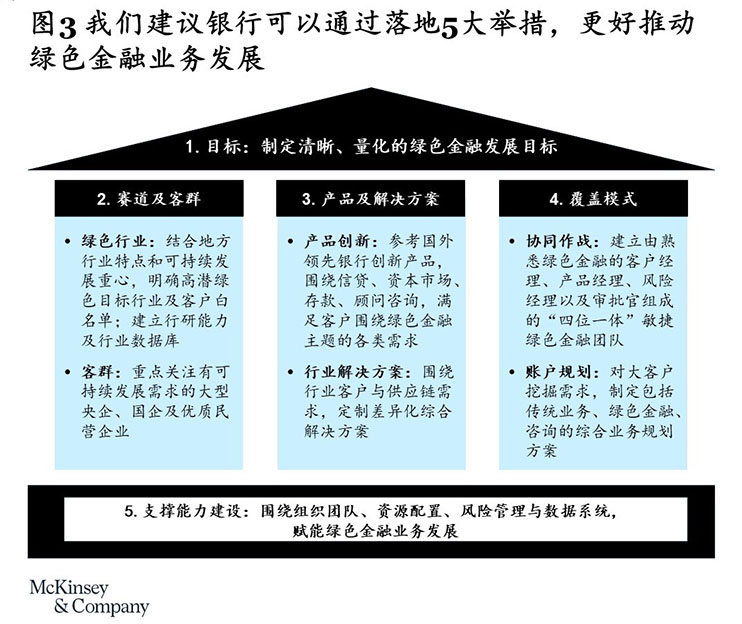

为有效抓住绿色金融市场机遇,推动中国银行业绿色金融业务发展,银行可以从目标定位、赛道及客群、产品及解决方案、覆盖模式、支撑能力建设这五个方面出发,采取相应举措(见图3)。

- 目标定位:制定清晰、可量化的绿色融资目标

银行需要从自身可持续使命出发,自上而下明确“绿色银行”战略定位,由行领导挂帅引导战略落地,制定清晰、可量化的绿色融资目标,明确绿色金融业务发展方向。以国内某领先股份制银行为例,该行将绿色金融提升到全行战略高度,深耕绿色金融多年,成功打造出 “绿色银行”企业名片。该行倡导环境、社会、经济和谐统一以及银行可持续发展,并提出“寓义于利”的社会责任实践方式。

- 赛道及客群:优选绿色融资主题赛道

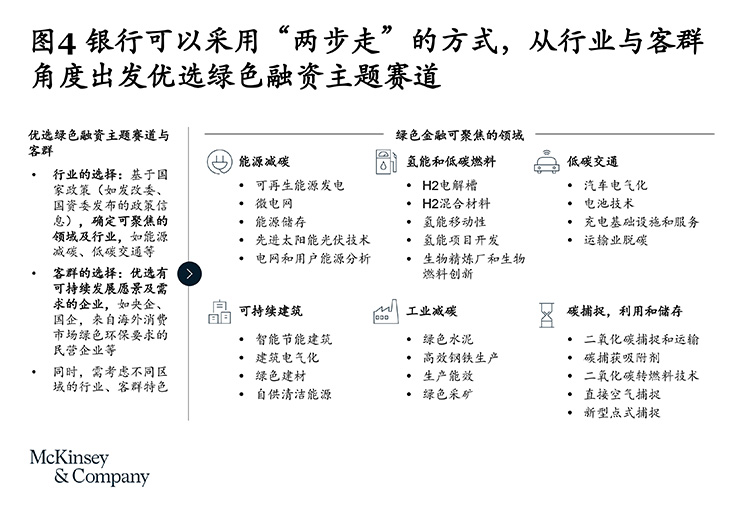

采用“两步走”的方式,结合区域特色,从行业与客群角度出发优选绿色融资主题赛道。1)行业的选择:基于国家政策以及地区行业与产业发展特征,确定可聚焦的领域及行业,如能源减碳、低碳交通等。2)客群的选择:优选有可持续发展愿景及需求的企业,如有相关需求的央企、国企,来自海外消费市场绿色环保要求的民营企业等。同时,需考虑不同区域的行业、客群特色(见图4)。

为此,银行需建立行研能力及行业数据库,明确高潜绿色目标行业及客户白名单,开展绿色金融精准营销,支持重点领域经济与业务发展,形成绿色金融赛道及行业洞见。

- 产品及解决方案:开创单个产品创新与行业综合解决方案

推动产品创新,满足客户在绿色金融方面的新需求。参考国外领先银行创新绿色金融产品,围绕信贷、资本市场、存款、顾问咨询,满足客户绿色金融主题的各类需求。例如国外领先银行开发了较丰富的绿色金融相关的产品,包括可持续存款、可持续挂钩贷款或债券、供应链金融等,满足客户绿色金融服务的同时,强化碳排放等关键目标的达成。

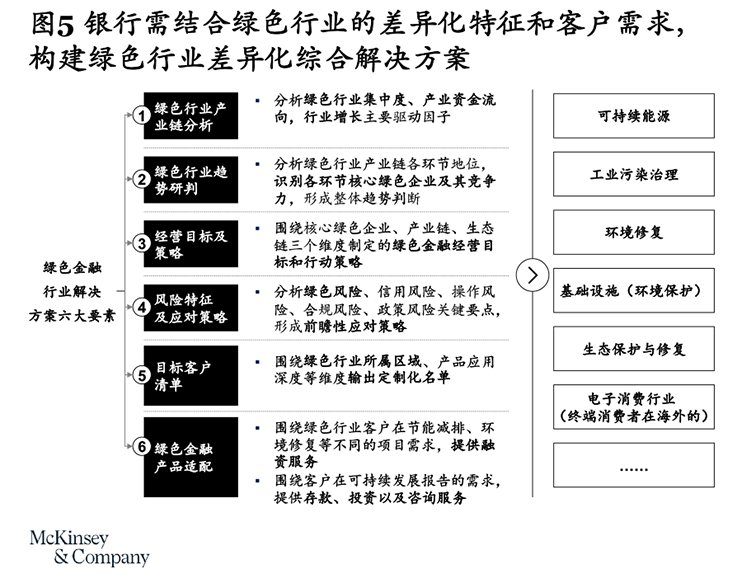

打组合拳,围绕客户及上下游在绿色金融的多方需求和痛点形成综合解决方案。通过识别绿色金融目标客户,结合绿色行业的差异化特征,构建综合产品体系和能力,提供绿色金融行业综合解决方案,以企业客户可持续发展需求出发,向上下游供应链延伸,实现业务规模化上量。例如针对消费电子行业的绿色发展需求,银行可围绕企业与供应商节能减排、员工福利待遇三个方面,提供包括绿电项目融资、与碳排放指标相关联的供应链金融、借助银行权益体系增加员工福利等综合解决方案,满足客户需求的同时,增加银行自身绿色融资与供应链金融业务规模,获取更多企业与零售客户(见图5)。

- 覆盖模式:组建联合作战敏捷团队

组建懂绿色行业的客户经理、产品经理、风险经理以及审批官“四位一体”敏捷团队,明确分工全面覆盖营销过程,提升客户体验及收益。针对大型央企、国企及优质民营企业,梳理客户需求,设计包括传统金融、绿色金融、咨询等综合业务规划方案,为客户提供一站式服务。

- 支撑能力建设:围绕组织团队、资源配置、风险管理与数据系统,赋能绿色金融业务发展

搭建绿色金融组织架构和团队:1)顶层架构上:可以建立由董事会、高级管理层组成的绿色金融战略委员会,负责制定绿色金融方针,并进行相应资源配置;2)执行层面:设置独立的绿色融资相关部门或团队开展绿色融资业务,以更好识别和落地绿色融资相关业务,协同各业务部门推动绿色金融举措。

调整优化资源配置:1)绩效考核:将绿色融资相关目标融入相关部门以及人员的考评,驱动业务发展;2)营销费用:颁布绿色金融专项政策,明确绿色信贷投向要求,配置绿色信贷专项营销费用及专项资金规模,给予绿色信贷 FTP 优惠定价;3)信贷资源:明确专项的绿色金融信贷投放规模的预算,专项支持绿色融资业务。

优化风险管理:1)审批流程:组建绿色信贷决策模型,在评估模型中融入绿色脱碳相关因子,提升绿色融资项目的评级及授信额度,促使融资资金向绿色转型倾斜;建立面对绿色融资需求的线上渠道,使用AI技术提升信贷审批效率;2)风险加权: 使用绿色风险因素为不同融资项目进行风险加权,根据环境影响调整每笔融资的预期回报率,从而驱动银行在评估具有同等信用风险的交易时,更加偏好绿色融资;3)风险预警:可通过将相关产业或行业关键指标融入绿色风险预警模型,强化对融资项目的风险管控;4)压力测试:可从自身绿色脱碳目标出发(如在2050年实现净零等),设置不同的环境、气候变化情景,对绿色信贷组合进行压力测试。

打造绿色金融数据系统:1)融资组合监控面板:通过建立融资组合监控面板,实时、准确掌握不同融资组合或单个融资项目的风险敞口及绿色绩效状况,帮助银行更好制定绿色金融发展方向,并管控风险,减少损失;2)内外部数据收集:通过充分收集企业信息数据、外部公开或第三方数据,诸如宏观经济影响、行业发展状况、企业信用评级等相关信息,分析企业资金用途,准确判断企业是否将资金用于绿色转型项目,有效防止“漂绿”。

结语

可持续发展已经成为新时代发展主旋律。中国绿色金融市场是世界体量最大、发展最快的市场之一,这一方面得益于政府大力倡导发展绿色金融、调配内部资源向绿色项目倾斜;另一方面,也有赖于各地各级银行的积极响应。为更好发挥各领先银行在“绿色转型”浪潮中的引领作用,打造杰出“绿色银行”,银行可以从目标定位、赛道及客群、产品及解决方案、覆盖模式、支撑能力建设这五个方面出发,多措并举,全方位推进绿色金融业务开展,助力实现“碳达峰”、“碳中和”。

我们相信,自上而下的政策推动与自下而上的行业探索相互配合,可有效推动中国绿色金融事业更上一层楼。

作者简介:

曲向军,麦肯锡全球资深董事合伙人,常驻香港分公司;

周宁人,麦肯锡全球资深董事合伙人,常驻北京分公司;

郑文才,麦肯锡全球董事合伙人,常驻北京分公司;

周洪,麦肯锡资深项目经理,常驻上海分公司;

章淑蓉,麦肯锡咨询顾问,常驻上海分公司;

秦瑞诗,麦肯锡咨询顾问,常驻上海分公司。