Wouter Baan,高旭,王平,Daniel Zipser

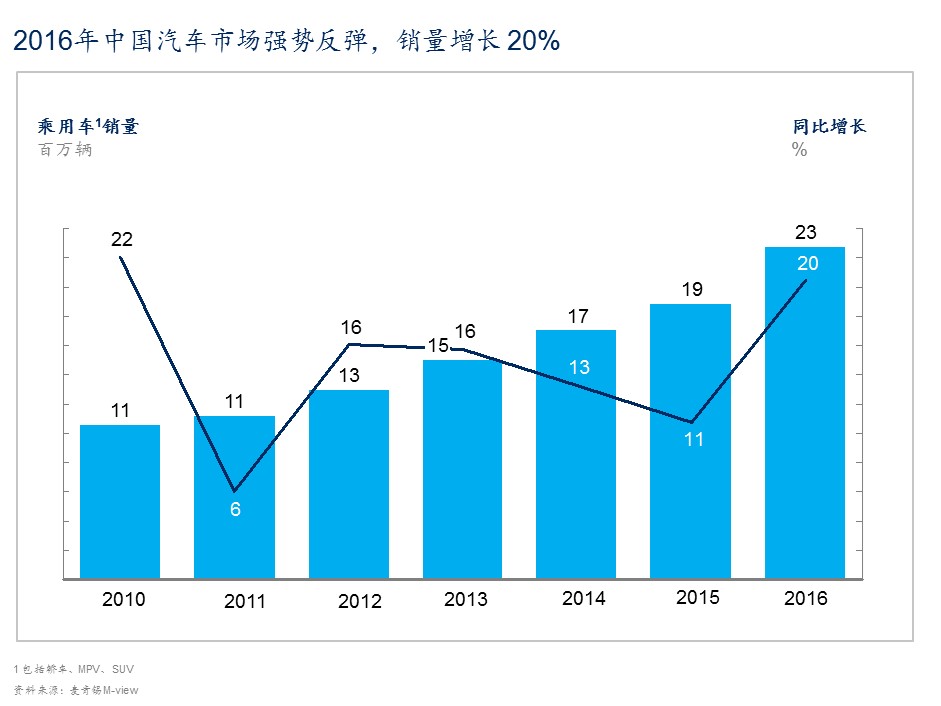

自2011年增长触底以来,中国汽车市场在2016年实现了强势反弹(见下图)。销量增长20%,增幅是2015年的两倍,这主要是市场对小排量汽车购置税减半的积极反应。到2017年,增长再次波动。由于从1月1日起,购置税将上调至7.5%,大量购车者在2016年12月“提前”买车。然而,销量在几个月后重回增长轨道。

在潮起潮落的背后,有各种因素推动着中国汽车市场的深远变革。其中,汽车消费群体的演变也许是最大因素。如今的汽车消费者越来越懂行,购买经验也越来越丰富,他们对传统经销商的服务意兴阑珊,转而对数字化体验青睐有加。

为了更好地理解中国汽车买家,以及消费者行为的演变将如何影响中国未来车市,2017年 7月,麦肯锡对5800多名去年购车的中国消费者展开了广泛调查,并形成了本报告。这些汽车消费者来自44个城市(从一线到四线)和7个县,覆盖中国19个关键城市群(占全国90%的城市GDP,以及总人口的一半)。此外,本报告还选取了麦肯锡专有的中国新车销售数据库(M-view)的最新预测,并引用了肯锡全球研究院(MGI)的洞见。

探索巨大的中国市场

2016年中国汽车市场销售行情盛况空前,共计售出约2300万辆乘用车。作为全球最大、增长最快的汽车市场之一的中国,未来将会呈现出怎样一幅景象?

2022 年前领头羊地位不变,但制胜规则会变

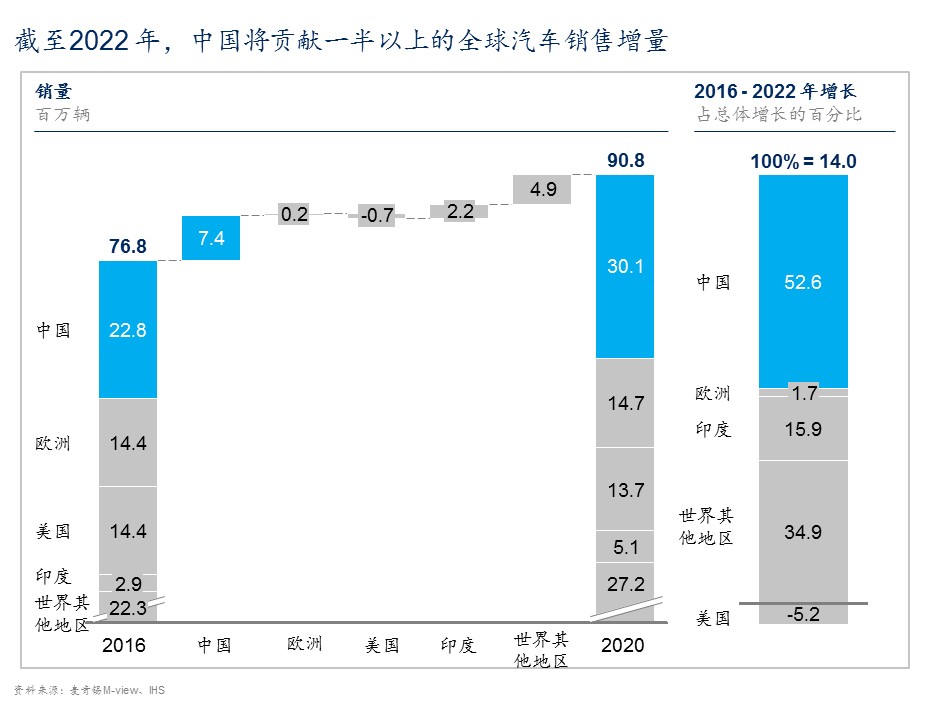

尽管市场近期出现波动,我们预期,中国汽车市场仍将是全球市场增长的主要动力 (见下图)。

过去五年,中国贡献了全球78%的汽车销售增长。今后至2022年,中国市场的年均复合增长率将维持在5%。对中国而言不温不火的增幅,但却贡献了全球53%的市场增长。相比之下,美国和欧洲等发达市场在同一时期或收缩或停滞,其余的全球增长大都来自各新兴市场。

增长来源:SUV 和豪华品牌

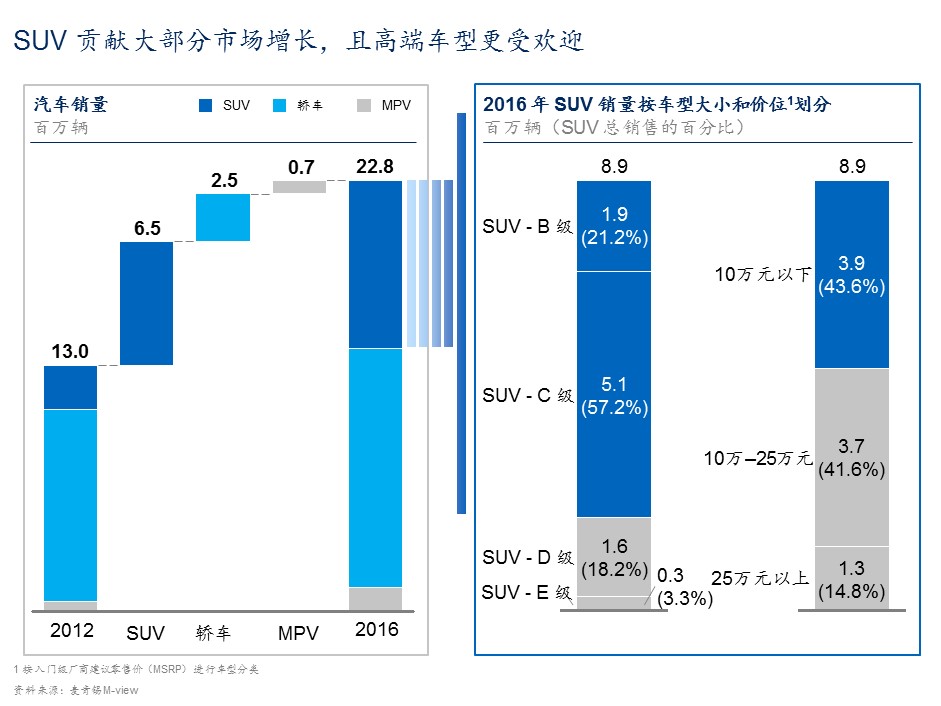

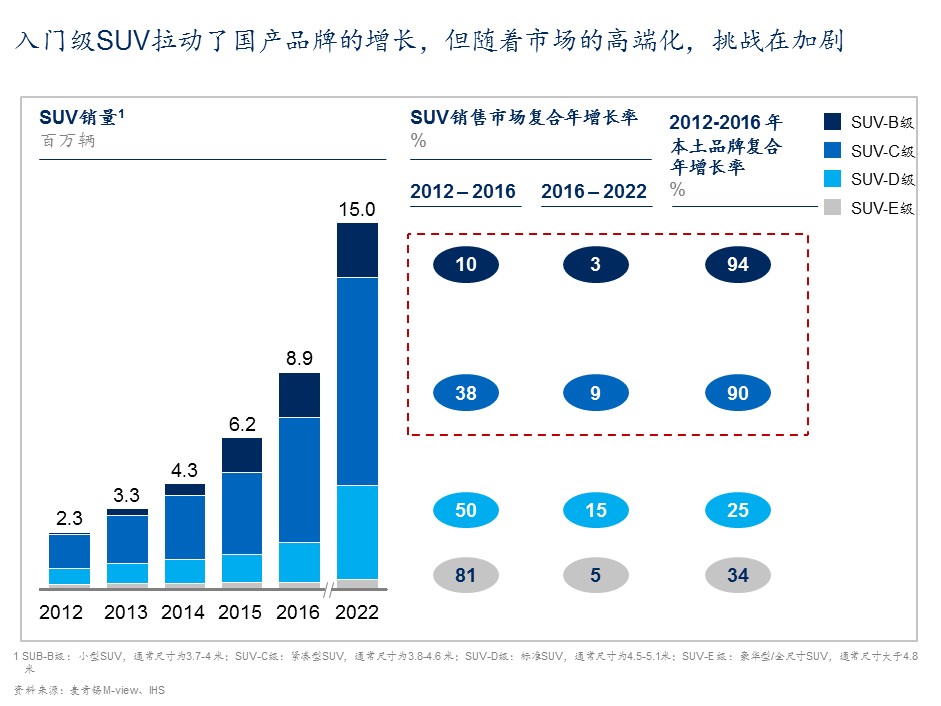

SUV的销量持续引领中国市场的增长,且正朝着SUV入门级以上车型升级。在过去四年,SUV贡献了汽车销量总增长的66%。这主要是受B级和C级市场小型SUV的拉动所致,去年占到SUV整体销售的78%(见图3)。

在入门级 SUV市场(5万元至10万元),国产品牌是最大的赢家,占据了89%的市场份额,国际竞争对手寥寥无几。并由此壮大了自身力量。正因为如此,国产品牌(不含合资车)在总体SUV市场的份额从2012年的27%升至 2016年的48%。

我们预计,各个级别和价位的SUV都会继续受到消费者的青睐,入门级SUV“仅仅”贡献总量的44%。这意味着到2022年,每两辆售出的汽车中就有一辆SUV。

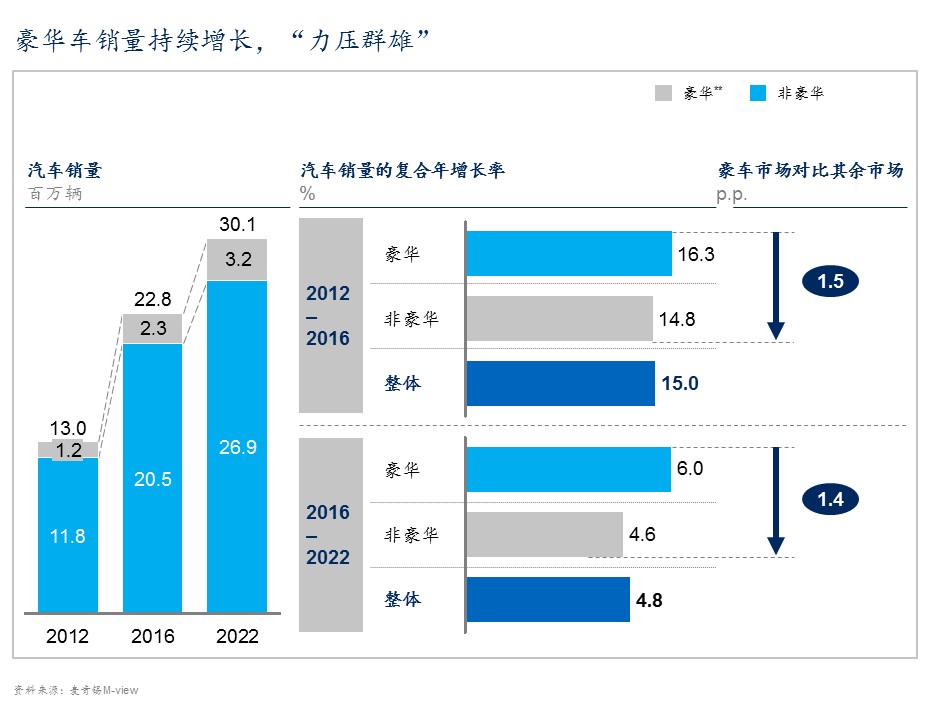

高端市场在起飞:与许多其他类别的消费品一样,中国的汽车市场也在向高端迈进。我们的调查显示,2016年置换或再购新车的受访者当中有55%选择了更贵的车型。此外,虽有近一半的受访者不再视汽车为社会地位的象征,但越来越多的年轻人以及豪车(价格超过 40万元)消费者仍然认为汽车代表了身份。

豪华品牌*(参见报告PDF版本尾注中的品牌列表)继续“力压群雄”。虽然总体市场增长跌破两位数,我们预计,未来豪华品牌将持续保持领先地位(见下图)。

从价格角度看,25万元以上的汽车销量年复合增长率有望达到10.5%,其余车型每年仅增长4.1%。一半以上的受访者对此表示支持,他们计划在下一次购车时升级买更高端的车(31%表示会参考新品牌和新产品再考虑)。

入门级 SUV 制造商应着眼高端市场

入门级 SUV推动着本土车企的增长。2012年至2016年,本土OEM的增长中有98%由入门级SUV推动。这期间整体B级和C级 SUV市场每年分别增长10%和38%,而这些市场的国产品牌同期分别增长了94%和90%(见下图)。

SUV竞争日趋激烈:虽然近期增势喜人,但该市场正成为“兵家必争之地”。2015年和 2016年,分别推出了16款和 26 款新SUV车型,2017年上半年又有32款新车型(不包括升级换代)入市。相比之下,2011年至2014年间平均每年推出12款车型,这可以清楚地解释该市场对车企利润的影响为何如此显著。领先国产品牌之一的长城,净利润从2016年的12%下降到2017年上半年的6%,跌幅高达50%。此外,本土OEM在其他市场斩获甚微,它们在轿车市场的份额从2012年的22%跌至2016年的16%。

为了避免在低端市场打价格战,各厂商都在摩拳擦掌推出高端 SUV(长城推出了全新的豪华车型)以提升利润率。然而,高端SUV市场已有诸多国际大牌坐镇,消费者是否会买国产车的账,仍有待观察(下文讨论)。

国产品牌支持者:华北人群是本土汽车的“铁粉”。该地区有43%的受访者认为,国产品牌比外资品牌更可靠或至少不相上下,而其他地区持相同观点的受访者占33%。从全国范围来看,38%的大众中产人群对国产品牌抱有好感,而在富裕人群,只有26%的人持相同观点。此外,在“非数字化受访者”中,有39%认同国产品牌,而在“数字化受访者”(定义见见尾注)中只有25%持同样的观点。

消费者一致认为国产品牌在高端产品上缺乏优势,只有 8% 认为本土汽车制造商提供了他们想要的品牌。显然,本土汽车制造商在“入门成功”后能否再下一城,仍有待时间的检验。

展望未来,中国品牌有可能在电动车市场实现规模增长,因为国产电动车正赢得消费者的口碑。调查显示,本土OEM的电动车制造比例从2016年的18%增长到了2017年的23%。

消费者忠诚度降低,连接性需求增强

我们这次的调查显示,中国汽车买家再度购买同一品牌的忠诚度在下降(本来就已低于全球调查水平),但对联网等数字化功能的需求在增强。新一代买家的需求不同以往,且这次的受访者很少对现有的线下体验表示满意。

下滑的忠诚度促使制造商重塑品牌战略

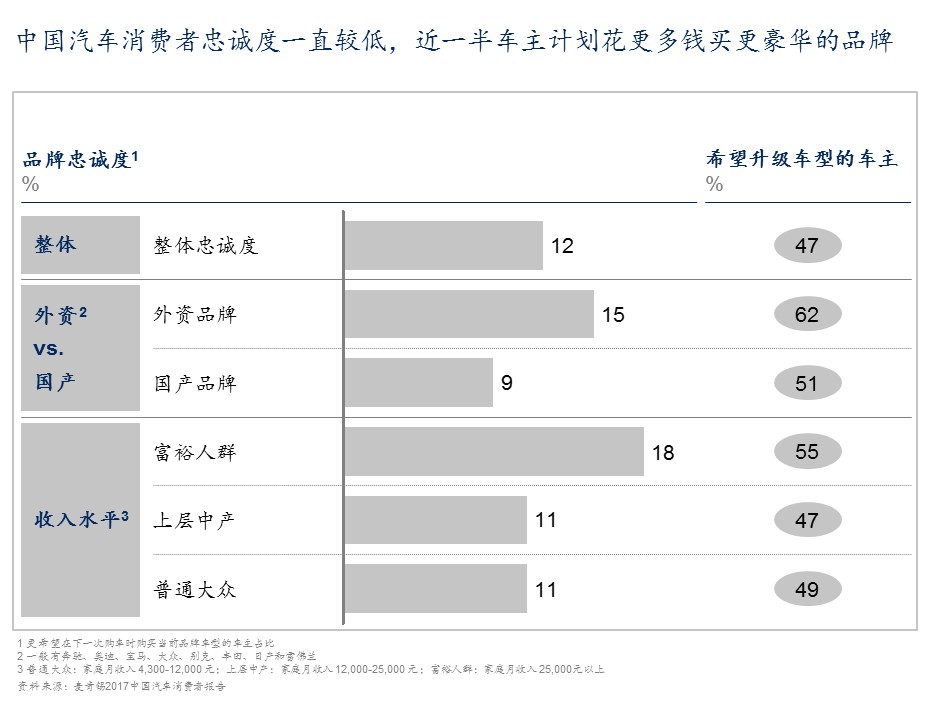

我们的调查显示,仅有12%的汽车买家会再次购买同一品牌(见下图)。中国消费者向来并不专情,但去年的调查数字还是19%,说明中国车主的“善变”。

尽管如此,国际品牌车主的忠诚度仍高于国产品牌车主。举个例子,15%的国际品牌车主表示下次将购买同一品牌,而只有 9% 的国产品牌车主有同样的想法。调查还显示,消费者对于奔驰、奥迪和宝马等豪华品牌的忠诚度最高(在18%—23%之间)。原因可能包括: 一,消费升级(43%的受访者计划购买更豪华的品牌);二,消费者在某个特定时期特别看重某种产品和服务。

从消费者群体的角度看,年轻(34岁以下)富有的车主忠诚度最高,有18%选择再次购买同一品牌,而其他群体只有11%。无论出于何种原因,主流品牌都必须重新考虑其战略,把握潜在买家的内心动向。同时,这也为有增长计划的汽车制造商打开了大门。

下一代汽车买家正在改变市场格局

麦肯锡调查显示,中国下一代汽车买家是“联网”一族,他们对拥有私家车的兴趣似乎并不大。我们的观察包括:

- 不再视汽车为必需品。52%觉得没有私家车不影响日常生活,36%同意当今时代拥有一辆车没有过去重要,38%表示如果有免费共享出行,他们愿意放弃自购私家车。

- 智能互联。在认为当前车载系统(娱乐、导航等)已经过时的人群中,年轻人比其他群体多10%,他们当中有83%认为手机—-汽车同步功能“十分有吸引力”。

- 更多选择共享出行。80、90后每周使用拼车服务的概率是更年长人群的两倍(12%比6%),使用P2P汽车租赁服务的可能性也更高(14%比9%)。在更年长的车主当中,22% 不愿在P2P汽车租赁平台上共享私家车,而只有11%的80、90后不愿意这么做。

- 偏爱电子商务:下一代更喜欢网购(23%,而24岁以上的人群仅有10%)。

- 对广告的信任度降低:年轻消费者对经销商客户服务中心、电视广告、报纸以及路演等推广的信任度比更年长的群体低3-8个百分点。

对智能互联的需求很大,但很多人希望现有功能的“改进版”

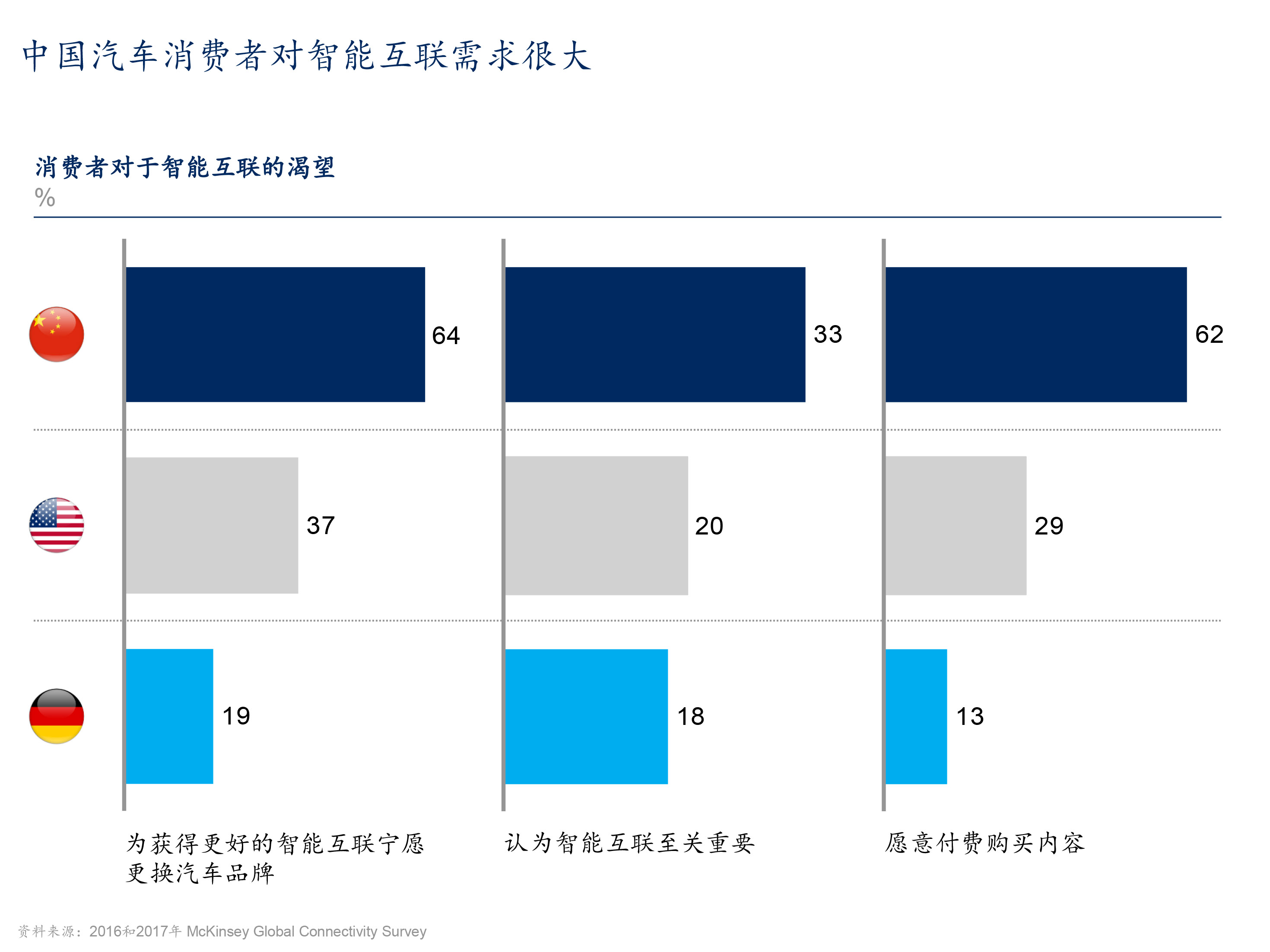

要满足消费者对智能互联的需求实属不易。如果他们看中某种功能,甚至不惜更换汽车品牌。对中国消费者而言,智能互联必不可少,他们也比美国或德国的车主更愿意付费购买 内容。

车载服务需求很大:79% 的消费者有车载功能需求,且十分挑剔。如果需求没有得到满足,64%的消费者不惜更换品牌,这比美国(37%) 和德国(19%)都要高(见下图)。

一半的受访者对其车载娱乐和导航服务感到满意,另一半则认为这些功能已经过时,且作用有限。在功能和易用性上,消费者希望车载系统可以媲美智能手机。此外,一半的受访者还希望手机应用可以和车载功能进行同步。

中国消费者对车内连接性的需求更高:三分之一的受访者表示连接性至关重要,相比之下, 美国只有20%,德国只有18%;只有11%的受访者不愿意额外付费加装车载连接系统,相比之下,德国有43%,美国有30%。

付费内容有望成为新收入来源:62%的中国车主愿意订阅付费内容,显著高于美国的29% 和德国的13%,也有越来越多的中国车主愿意购买在线视频等高质量数字内容(与许多预测恰恰相反)。在线视频平台爱奇艺如今付费用户超过2,000 万,而三年前几乎无人付费。

前路荆棘?

消费者对终端销售体验的期望继续提高。随着新车消费者的减少,再加上数字化程度的提升,汽车消费者的期望也越来越高。尽管消费者在买车前会多次前往4S店1,但只有49%对4S店的体验满意。主要原因如下:信息透明度低(如选择、功能和价格),购车手续复杂耗时,离最近的4S店也很远,技术含量低,服务过时。

汽车制造商可运用数字化方案来解决这些问题。在消费者旅程的初始阶段,在线渠道占主导,但汽车制造商可开发线上线下相结合的全渠道旅程——从社交媒体、线下活动以及“朋友圈”开始,随后拓展至所有经销商。

汽车制造商可以从消费者对其官网的信赖中获益。此外,哪怕消费者对线下实体店服务再不满,这些店在可以预见的未来也不会消失。事实上,87%的买家十分看重经销商的专业知识和售后服务。4S店买家重视一对一的销售体验,他们希望可以在店内自由参观,试驾心仪的车型。通过将这些服务无缝衔接到线上线下的消费者旅程中,汽车制造商可有效提升4S店的差异化水平,使其有能力与竞品及新兴渠道相抗衡。

我们的调查显示,持续整合线上线下的各个要素以提升终端销售体验迫在眉睫。无论是汽车品牌还是4S店,全渠道意味着避免失去与客户直接接触的机会和销售机会。越来越多的消费者选择在线买车。2016年有5%的汽车购置来自线上,而2014年该数据为1%(请注意:这里的“线上”指最后的交易在附近的4S店内完成)。在未来,交易向线上的转移可能强劲提速,因为18-24岁年龄段的人群在线购买的可能性是更年长消费者的近两倍。数字化竞争对手也在努力寻求分蛋糕的机会。比如,汽车门户网站汽车之家今年已组织了两场虚拟车展,参加的品牌近30个。

在线融资公司取得进展

近年来,融资已成为汽车销售的左膀右臂,近30%的买家在购车时进行了融资。

虽然银行和OEM融资公司仍是主要融资来源,在线融资公司正蚕食市场份额。它们的背后通常站着风险投资公司和银行,有些还得到了领先中国互联网公司的支持。目前有3%的受访者表示自己有过在线贷款。

一、二线城市居民进行在线融资购车的可能性是其他消费者的五倍。消费者认为,线上贷款的优点包括:核准率更高,成本更低,条件更灵活且更有吸引力。各大企业都在试图运用价格优势之外的手段实现差异化。比如,微众银行和优信二手车开展合作,为二手车买家提供融资,并提供15天包退、1小时内审批,以及自定义付款等创新服务来吸引消费者。自定义付款业务包括:头两年无需支付月供,利率较低,两年后回购汽车。

尽管在线融资越来越有吸引力,仍有高达97%的贷款车主选择“传统”渠道。我们的调查显示,这仅仅因为买家认为线下融资更方便,以及他们更喜欢经过经销商来融资。然而, 在线售车的增长可能会助推在线融资的发展,从而打破传统渠道的优势。

二手车销量增长

尽管中国的二手车市场与其他主要汽车市场相比并不成熟,但二手车销售却持续升温。消费者买二手车的最主要原因是成本更低,以相同的预算就能买到更好的车型和品牌。不考虑二手车的主要原因是担心汽车状况以及安全隐患。

相比2016年,2017年二手车买家更关注性价比,而之前普遍只关心低价。同时,就各种对二手车的担忧而言,相比2016年,2017年已有所减少。正如我们在去年的报告中提到的,人人车和优信二手车等新进入者正试图建立大众对二手车的信任,且似乎颇见成效。不过,年轻买家依然兴致乏乏,这也在我们意料之中。我们认为,品牌商其实完全可以推出新旧置换等业务,主动出击,在刺激新车销售的同时,加量供应更具吸引力、车龄更短的二手车。

电动车需求集中在限牌城市

中国是目前全球最大的新能源汽车市场,但需求高度集中,且以监管为导向。对燃油车实施车牌限制的城市“买下”了全国60%的新能源汽车(燃油车销售仅占约10-15%)。尽管我们期望看到更多消费者购买新能源汽车,但大众似乎兴趣索然,只有约五分之一的汽车买家表示有兴趣。

即使有兴趣,他们对电动车的类型偏好也很有限,大约一半会考虑纯电动汽车(BEV)和插电式混合动力汽车(PHEV)。

我们的调查还显示,家庭收入与购买电动车的意愿呈正相关。月收入超过 25,000元的富裕人群购买电动车的可能性比每月收入在4,000至12,000之间的大众中产人群高三倍。

78%的电动车车主表示对自己的汽车满意,略高于2016年的69%,63%会向他人推荐电动车。消费者对电动车最为一致的认可包括:免“限行”,车牌无限制,节约燃油成本,免费充电服务。2016年,人们不买电动车最主要的原因有充电桩不足、定价高等,到2017年,人们更担心电动车的质量、安全性,对漫长的充电过程也不满意。这说明企业对充电基础设施以及电动车推广的投入正在发挥作用,而现在要做的,就是提供具有吸引力的高品质车型。此外,如果续航里程增加到400公里,或者车价跌至与燃油车相当,一半以上的车主会考虑购买电动车。

虽然新买家对基础设施的关注有所降低,但在当前的电动车车主中,有23%希望看到更多充电桩。约三分之一的车主没有充电设施,还有38%表示其居住地不允许安装充电桩。企业可以考虑建设公共充电网络,因为67%的车主对按次收费的充电服务饶有兴趣,59%的车主则愿意通过移动支付进行充电。

展望未来:无人驾驶改变认知

尽管当前无人驾驶汽车尚未商业化,我们还是调查了中国消费者对此的看法。总体而言, 消费者十分期待无人驾驶,且深信不疑这一天必将到来。60%以上的受访者认为无人驾驶汽车将成为未来的交通工具,而持同样观点的美国人和德国人只有43%和31%。调查显示,61%的受访者认为OEM有望掌握最佳的无人驾驶技术,其中三分之二更偏好外资车企。出人意料的是,只有12%认为百度等科技公司会成为该技术的领头羊。这种对外资品牌的偏好,似乎与对燃油车的调查数据不谋而合——38%的燃油车车主认为外资车比国产车更可靠,这种偏好背后的原因可能也如出一辙。然而,当论及无人驾驶汽车的运营时,一些受访者更倾向于非传统汽车行业的参与者。1/3的受访者选择了车企,而选择政府和新型出行服务商的比例分别为26%和15%。

对汽车品牌商而言,中国是志在必得的高地。随着中国的汽车消费者日渐成熟,汽车制造商必须改弦更张,给消费者以惊喜与愉悦。

如何做到?应把握好以下关键词:提供领先的连接性;致力于数字创新;进军电动车市场; 在新兴的二手车市场采取措施。现如今,国产品牌、数字化企业、共享出行服务商之间的竞争日渐激烈,如果传统汽车制造商迟迟不行动,只怕会被蚕食殆尽。过去在中国市场“ 轻松”增长的日子已经一去不复返,未来的成功需要新技术和新理念。

Wouter Baan 是麦肯锡全球副董事合伙人,常驻北京分公司;高旭是麦肯锡全球资深董事合伙人,常驻香港分公司;王平是麦肯锡全球董事合伙人,常驻香港分公司;Daniel Zipser 是麦肯锡全球资深董事合伙人,常驻上海分公司。

四位作者诚挚感谢同事张悦、朱思源、Glenn Leibowitz、陈鸿铭、李晟罡、金悦、周冠嵩、陈诗佳和Zhicheng Su对本年度调查的贡献。

[fusion_button link=”https://www.mckinsey.com.cn/wp-content/uploads/2018/04/China-auto-Survey-2017_CN_Digitalview_20180404.pdf” title=”” target=”_self” link_attributes=”” alignment=”” modal=”” hide_on_mobile=”small-visibility,medium-visibility,large-visibility” class=”” id=”” color=”default” button_gradient_top_color=”” button_gradient_bottom_color=”” button_gradient_top_color_hover=”” button_gradient_bottom_color_hover=”” accent_color=”” accent_hover_color=”” type=”” bevel_color=”” border_width=”” size=”” stretch=”default” shape=”” icon=”” icon_position=”left” icon_divider=”no” animation_type=”” animation_direction=”left” animation_speed=”0.3″ animation_offset=””]点击此处获取报告PDF版本[/fusion_button]