去五年中,中国信托业见证了管理资产规模的高速成长。2007至2012年间,信托业管理资产总规模的年增速高达51%,截至2012年底达到7.5万亿元人民币,从管理资产上超过了保险、基金等金融行业。到2013年三季度末,信托业的管理资产总额超过10万亿元人民币(见图1)。信托贷款作为企业融资的一个途径,已经成为支撑中国经济发展的重要融资渠道(尤其是在风险较高的行业领域,例如房地产和地方政府融资平台)。信托贷款在社会融资总额中的占比从2007年的3%上升到2013年6月的12%,信托贷款在短短五年中飙升了四倍。然而,中国的信托行业已经走到了一个关键的十字路口,以往赖以生存的盈利模式未来将不可持续(见图2)。在中国,信托是一类特殊形式的金融机构,发达国家市场并不存在和中国的信托公司直接可比的金融机构。

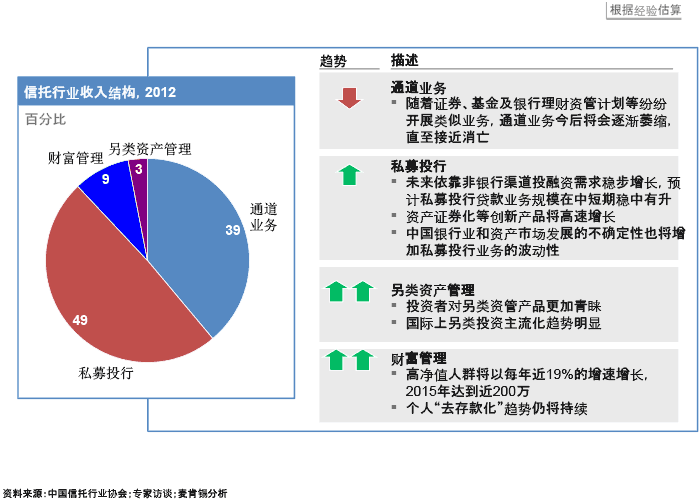

目前,中国信托业主要的业务模式有两种:私募投资银行业务(即:以高净值个人或企业/机构投资者为资金来源的高收益贷款融资)和通道业务(实际上将信托牌照“租赁”给银行等机构,使其能够发行理财产品及投资于持有信托牌照方能投资的特定资产领域)。我们估计,目前中国信托行业的收入构成中,私募投行和通道业务的贡献度分别高达约49%和39%。短期内,通道业务的规模增长和利润率将会逐渐萎缩。中长期而言,通道业务将趋于消亡,实现与国际市场在信托形式运用方面的接轨。私募投行业务虽然为信托公司了提供可观的利润,也起到了缓解部分行业融资压力的重要作用,但由于受到政策及宏观经济金融环境的影响大,具有很高的业务波动性。

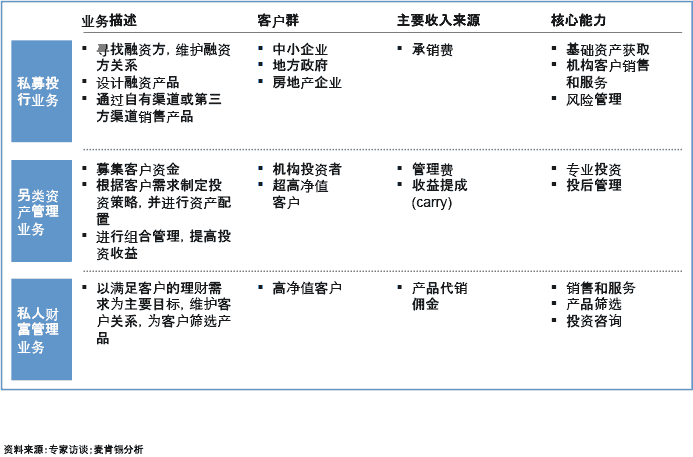

我们认为,中国信托业需要集中关注的未来发展方向有三个:私募投行、另类资产管理和私人财富管理(见图3)。

私募投行将在中短期利润稳定。私募投行业务特别是传统的信托贷款,仍是信托公司目前的绝对核心业务。即便未来增速会较前五年放缓,信托贷款仍然能以每年约20%的速度增长,至2018年为信托行业带来近1600亿元(约合263亿美元)的总收入。三方面的因素将驱动信托贷款业务的持续增长:其一,社会融资需求将持续增长。其二,银行体系仍将面临诸多限制,加上本身的风险偏好难以快速转变,决定了银行很难满足私募市场的融资需求。其三,高收益债券短期内很难完全替代信托贷款。此外,资产证券化尤其是私募市场上的证券化将迎来重大的发展机遇,可能成为信托公司私募投行业务的新兴增长机遇。我们预计,未来几年,ABS(Asset Backed Securities,基于资产的证券化产品)的增长速度将显著高于信托贷款,成为信托业的下一个增长引擎。

另类资产管理将蓬勃发展,日趋主流。根据《金融时报》和韬睿惠悦最新的全球百大另类投资机构调研,就管理资产规模而言,房地产、私募股权和对冲基金是全球资产规模最大的三个另类投资领域,其次是基金中的基金(Fund of Fund),基础设施基金和大宗商品。这些投资类别是通常定义中的“另类投资”,与主流的现金、股权和固定收益等传统资产类别相区分。国际市场上最近十年出现的“另类投资主流化”的大趋势,将以更快的速度出现在中国。持续低利率的市场环境,以及传统资产类别差强人意的表现,推高了投资者对另类投资的兴趣。在中国,另类资产管理也正在以前所未有的速度增长。我们有理由相信,另类投资的迅猛发展势头将在未来五年中保持下去,而并成为信托公司价值创造的重要来源。此外,轻资本、依靠管理费收入的资产管理业务相对于需要占用资本的其他金融服务行业更稳定、市场估值更高,这一特点在过去十年已经被证明。考虑到另类投资巨大的成长空间,战略性进入该市场必然有利可图。迄今为止,中国另类资产管理市场还较为分散。但是,在不久的将来中国也会出现像“黑石”(Blackstone)、“凯雷”(Carlyle)这样的管理资产规模超过万亿元的大型另类资产管理公司,其中可能不乏从信托行业中涌现出的佼佼者。

私人财富管理的“黄金十年”即将到来。预计到2015年,中国可投资资产达到600万元以上的高净值家庭数量将超过190万,实现2010年到2015年年均17%的增长。而其可投资资产总额将达近60万亿元人民币,实现五年约22%的年均增长。而从更长远的行业发展趋势来看,相比较亚洲其他发达地区,中国高净值客户细分市场还处于初级阶段,有巨大的发展空间。我们发现,随着经济整体规模的增长和居民财富的增加,富裕的集中度也将增加。在发达国家,例如日本和美国,过去5年,高净值人群的可投资资产与GDP的比例在70%—100%之间,而中国目前仅有37%。如果中国的发展也遵循相似的规律,到2020年,中国高净值人群可投资资产也将大幅提升,达到88万亿元人民币,是现在规模的三倍。中国财富管理市场的需求空前旺盛,这已经体现在居民金融资产结构从以存款为主向投资理财产品的转化中。尤其是高净值人群,近年来已经开始重视资产配置的多元化,麦肯锡对中国高净值人士的问卷调查显示,高净值人士未来还将进一步去存款而增持其他类型的投资产品。除了传统的在岸金融服务,针对高净值人士的海外资产配置和离岸私人银行服务蕴含巨大发展机遇。

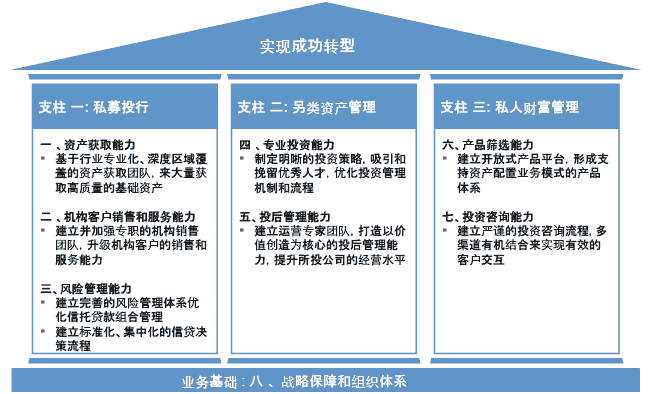

信托公司要抓住以上三大业务的机遇,必须通过建立新的业务模式并打造相应的核心能力,实施全面转型。我们认为以下八大核心能力是实现成功转型的必要条件(见图4)。

信托业已经走到了战略转型的十字路口,需要转型才能够适应市场环境的变化。信托公司应明确转型愿景和定位,制定转型路径,励精图治,投入足够的资源与管理精力,尽快建立一系列核心能力。在适当的监管环境下,我们相信,信托业将能够从过去五年的大发展经验中汲取精华,形成具有独特价值定位的商业模式,为广大投融资客户和整个金融体系创造卓越的价值。

本报告的主要贡献者是平安信托有限责任公司的管理团队,包括董事长兼首席执行官童恺、总经理宋成立、副总经理封群,以及麦肯锡公司大中华区金融机构服务领域的专家领导团队,包括全球董事徐军、全球副董事方溪源。同时,特别鸣谢平安集团董事长马明哲,平安集团总经理任汇川,麦肯锡亚洲保险和资产管理业务负责人、全球资深董事白德范(Stephan Binder),以及麦肯锡大中华区金融行业业务负责人、全球资深董事倪以理对本报告的指导。