作者:谢小舟、陈震、曹以文、杨旦晴、耿堃

在之前发表的文章中,我们针对企业市值管理提出了一系列观点,指出收入增长、投资资本回报率(ROIC)与有效的投资者沟通都能推动市值增长。同时,零星修补无助于市值管理的提升,而需要系统性地再思考与再造。为适应更加成熟理性、与国际加速接轨的中国资本市场环境,(拟)上市公司应及早拥抱国际惯例和最佳实践,依靠专业和实力做足准备,做好功课,为实现基业长青打好基础。

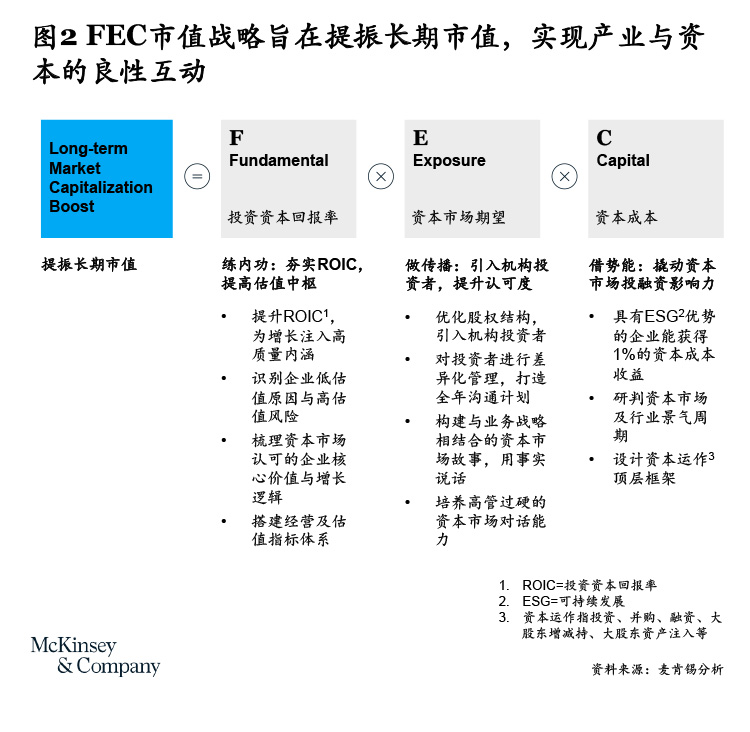

本文将通过一起典型案例,进一步探讨中国上市公司应如何制定清晰的市值战略,努力把握不确定中的确定性,提振长期市值。我们认为,上市公司应实施练内功、做传播、借势能三步走战略,解决市值管理痛点,获得资本市场对于公司业务逻辑、增长空间、价值定位的全面关注和认可。

A股江湖:以市值论英雄

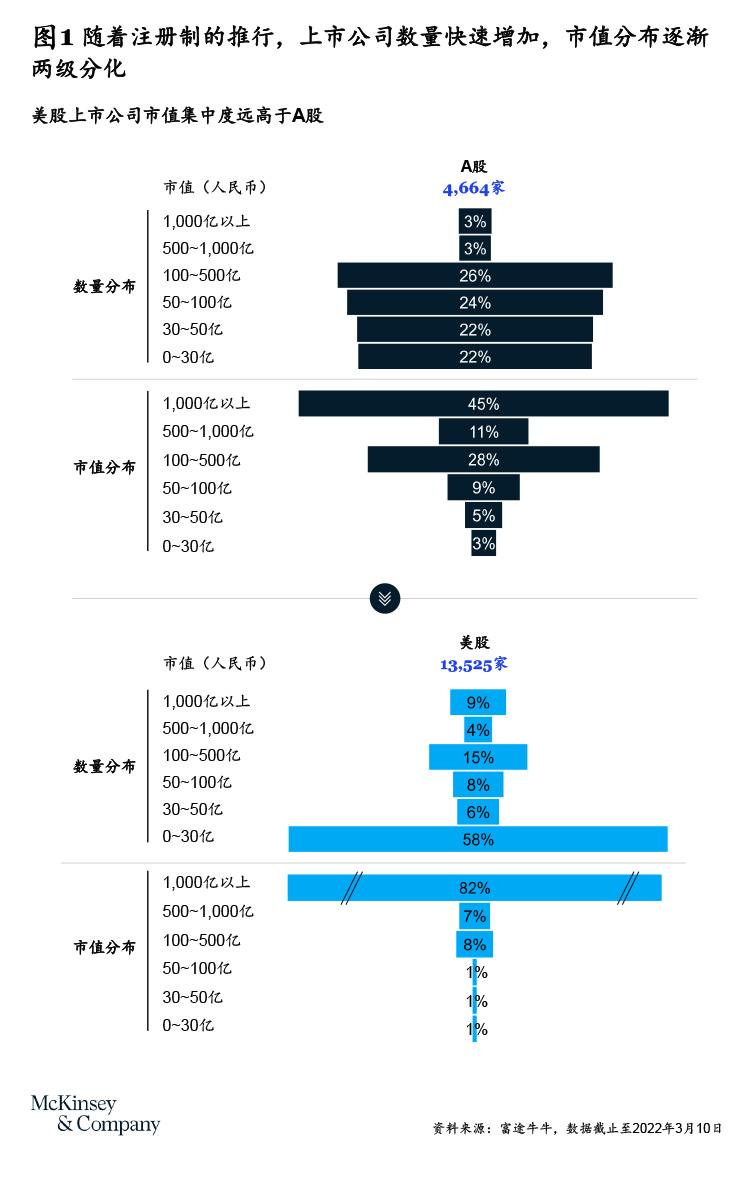

随着注册制的全面推行,A股上市公司数量快速增加。截至2022年8月,已接近5000家。然而,上市公司数量迅猛增长的同时,有影响力的头部分析师数量却较为有限。争取分析师的覆盖与推荐是上市公司吸引机构投资者、提高股票流动性、避免市值被低估的重要基础。而据新财富官网的数据,2021年新财富行业金牌分析师仅360名,难以覆盖庞大的上市公司群体。

同时,比照各方面机制较为成熟的美股市场,我们发现在发展趋势方面,市值分布将逐渐呈现两极分化,即头部企业将得到越来越多的关注,不断挤占腰部和尾部企业的资本市场资源。这对于中小市值企业而言,逆水行舟,不进则退,比以往更加真实而迫切。

通过对国内上市公司的系统分析,我们发现由于缺乏清晰的市值战略,上市公司的资本市场沟通存在一些通病,主要表现为:

- 信息披露与解读不足:上市公司在年报等定期报告中对具体的经营情况分析过少,投资者很难有效地追踪业绩变化,导致在定期信披时,给投资人惊喜或惊吓。

- 价值定位不被认可:公司本身的价值宣导不被资本市场认可,例如企业自认为是技术研发企业,但研发带来的技术优势无法反映在毛利率上,分析师便会将其定位为普通制造业企业。

- 估值逻辑缺乏亮点:A股中至少有500家财务状况良好、每年保持个位数增长、没有明显硬伤的的企业,如果没有亮点,很难脱颖而出吸引投资人关注。

- 增长逻辑受到质疑:在有限的市场空间中,公司披露的增长计划可能过于激进,或偏重炒作概念,在业绩未兑现时,会致使投资人丧失信心。

虽然目前经济周期下行,市场情绪悲观,短期内市值提振难度较大,但却不失为重新思考市值战略的好时机。踏入A股江湖,就要循着资本市场的游戏规则,直面自身痛点,实施高效的解决方案,实现长期市值提振。下面我们将通过一起具体案例进行详细阐述。

思路决定出路:制定FEC市值战略

案例背景

这是一家正在积极进行战略转型的中型制造企业,然而受市场不可抗力影响,公司上半年业绩出现大幅下滑,面临以下三大挑战:

- 挑战一:投资者沟通不力。管理层缺乏业绩承压情况下的投资者沟通经验,不了解投资者关注重点,沟通方式被动,沟通内容片面。

- 挑战二:资本市场定位不清。资本市场的定位模糊,投资者难以为其商业模式找到合理的估值逻辑及对标公司,导致市值被低估。

- 挑战三:重大资本运作缺乏思路。管理层对并购、大股东增减持、定增融资、股权激励等一系列资本运作缺乏经验,对即将到来的重大资本动作举棋不定。

为应对这些挑战,该公司运用“练内功、做传播、借势能”三步走的FEC市值战略,提振长期市值,实现产业与资本的良性互动。

- 练内功:夯实ROIC,提高估值中枢

该公司首先选取了两家商业模式相似且估值较高的其他行业对标企业,排除了赛道相似但商业模式截然不同的其他对标。通过分析,明确了短期聚焦打造爆品、中期深度绑定大客户、长期重构估值公式的增长逻辑。

短期聚焦打造爆品。该公司某品类在过去一个季度增长强势,且目标市场消费者反馈良好,预计将持续增长。考虑到公司具备一定的技术研发能力,若将资源聚焦在该品类,可实现产品的快速更新迭代。通过打造该品类爆品,可凭借产品升级不断抬升单价,同时替代老品不断挤占竞争对手市场份额,以此可在短期内扭转业绩颓势。

中期深度绑定大客户。对面向企业的公司而言,拥有长期稳定的大客户是稳定业务基本盘的必要条件。该公司已经积累了一定程度的各行业头部企业客户资源。未来可通过品质精良、合规可靠、研发创新提升客户黏性,进一步提高头部客户渗透率。而与头部客户的长期绑定,也能同步反哺企业自身产品与技术革新,形成强强联手、强者恒强的正向循环。

长期重构估值公式。结合中期增长逻辑,提炼出企业增长公式,即企业增长逻辑=(平均市场价格+品牌溢价)x客户数量x客户渗透率,方便分析师进行业绩跟踪。

- 做传播:引入机构投资者,提升认可度

遵循“走出去、请进来”的传播思路,该公司设计了投资者沟通全年计划。

“走出去”指广泛传播企业战略和价值主张,典型形式包括:

- 业绩说明会:沟通对象以散户投资者为主,主要解读定期报告、业绩现状及中长期战略,并为投资人答疑。

- 券商策略会、路演或反向路演:沟通对象主要为券商分析师和基金。沟通内容主要包括详细介绍公司的业绩、产品、发展方向,解析行业热门赛道投资机会,预测下一年市场投资主线,并充分阐述上市公司的投资价值。

“请进来”指深度体验企业文化,感受创始人精神,典型形式包括:

- 机构投资者交流会:沟通对象主要有券商分析师和基金,内容主要有了解企业管理现状和企业文化及工厂、实验室参观等。

- 投资者开放日:沟通对象包含机构及散户投资者、媒体,内容为交流行业形势,总结企业核心业务、增长机会、管理团队等投资亮点。

- 借势能:撬动资本市场投融资影响力

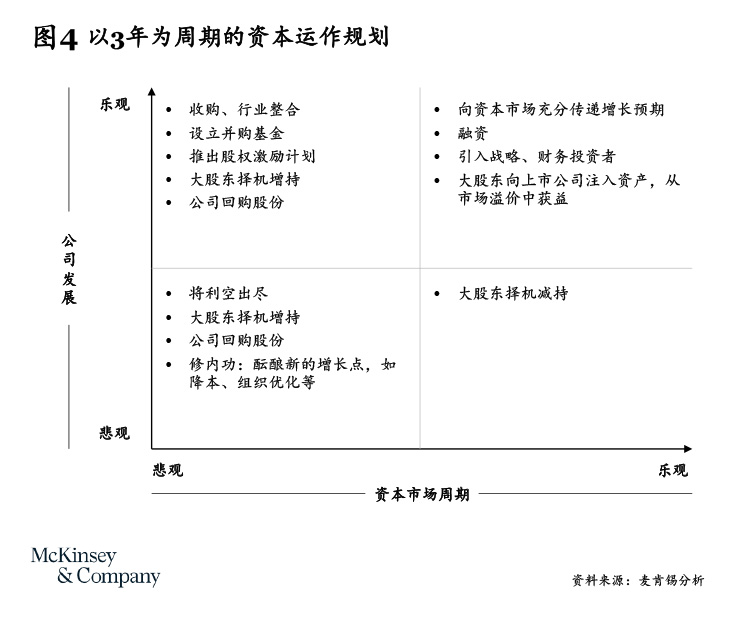

以研判资本市场走势为起点,将公司资本运作与资本市场周期相结合,成功实现资本增值。该公司在完成重大资本动作后,静待股价回升至正常水平,再执行定增融资,顺利打出一套资本运作组合拳。

总结

市值是企业实现增长、赢得竞争的制空权,代表着企业在资金、投融资、资本成本、人才激励、士气、股东结构、品牌及资源整合等各方面的能力和优势。

长期市值的提振不仅需要良好的业绩表现,更需要清晰的市值战略以长期吸引分析师和优质机构投资者,从而优化股东结构,提高股票流动性,避免价值低估。同时基于资本市场反馈,反哺公司战略与经营决策,为在行业景气周期中实现市值提振打好基础;最终以更低的资本成本与更丰富的资本运作方式,助力战略及股东价值的实现。

IPO(Initial Public Offering,即首次公开发行股票)既是企业前期发展阶段的“毕业典礼”,也是全新资本征途的“新生报到”。企业应以终为始,准备好接受更复杂资本市场规则的洗礼。相信我国定会涌现一批一流的上市公司,通过市值战略脱颖而出。对此我们满怀期待。

作者:

谢小舟

曹以文是麦肯锡咨询总监,常驻上海分公司;

杨旦晴是麦肯锡咨询顾问,常驻上海分公司;

耿堃是麦肯锡咨询总监,常驻上海分公司。

作者谨在此对洪晟、方溪源、朱越、汪越、缪若予为本文所作的贡献表示诚挚感谢。