孙俊信,陈 晨,严晟涵,洪 晟

并购整合在过去十几年对钢铁行业的增长贡献超过30%。

增长是企业的永恒追求。从近三四十年来的全球企业发展历程来看,持续增长不衰的企业堪称凤毛麟角。1983-2013年,始终上榜标普500指数的企业有388家,只有不到10%的企业保持了高于GDP平均增速的增长。面对增长瓶颈,除了顺行业发展浪潮而为,积极开展并购整合也是一大增长动力。以钢铁行业所属的基础材料行业来说,并购整合在过去十几年对增长的贡献超过1/3。近年来全球钢铁行业开启了新一轮并购潮,亚洲交易额占到全球的40%。

风起云涌:中国钢铁行业并购重组正当时

对于中国钢铁企业来说,随着国内粗钢需求逐渐见顶,过去二十年 “野蛮生长”的局面已经一去不复返,产能淘汰和置换成为发展主旋律。只有通过资源整合实现高质量发展,中国钢铁行业才能在技术和效益方面赶上欧洲的钢铁强国和日本。在当前经济全球化有所逆转、国际挑战日趋严峻的大环境下,中国钢铁行业必须依靠结构调整、转型升级与高质量发展来提升整体实力,而通过行业整合达成资源优化配置正是实现这一目标的根本前提。

迄今为止,中国钢铁行业的整合进展相对缓慢。2017年,全国前十家龙头企业集中度仅为37%,且各省差异较大。辽宁省的鞍钢和本钢集中度高达65%,山东省的山钢和日钢的集中度也接近50%;相比之下,河北和山西排名前两位的钢铁企业集中度只有20%左右。虽然整合路上障碍重重,但我们相信,中国钢铁行业将很快走出群雄并起、低效竞争的状态。从“宝武整合”以及近期德龙、建龙等民企的收购行为来判断,未来中国极有可能出现若干家安塞乐米塔尔(Arcelor Mittal)量级的钢铁巨头。如今,国内并购整合大潮方兴未艾,企业有必要认真思考如何抢占先机。

知易行难,中国钢铁企业必须克服十大挑战

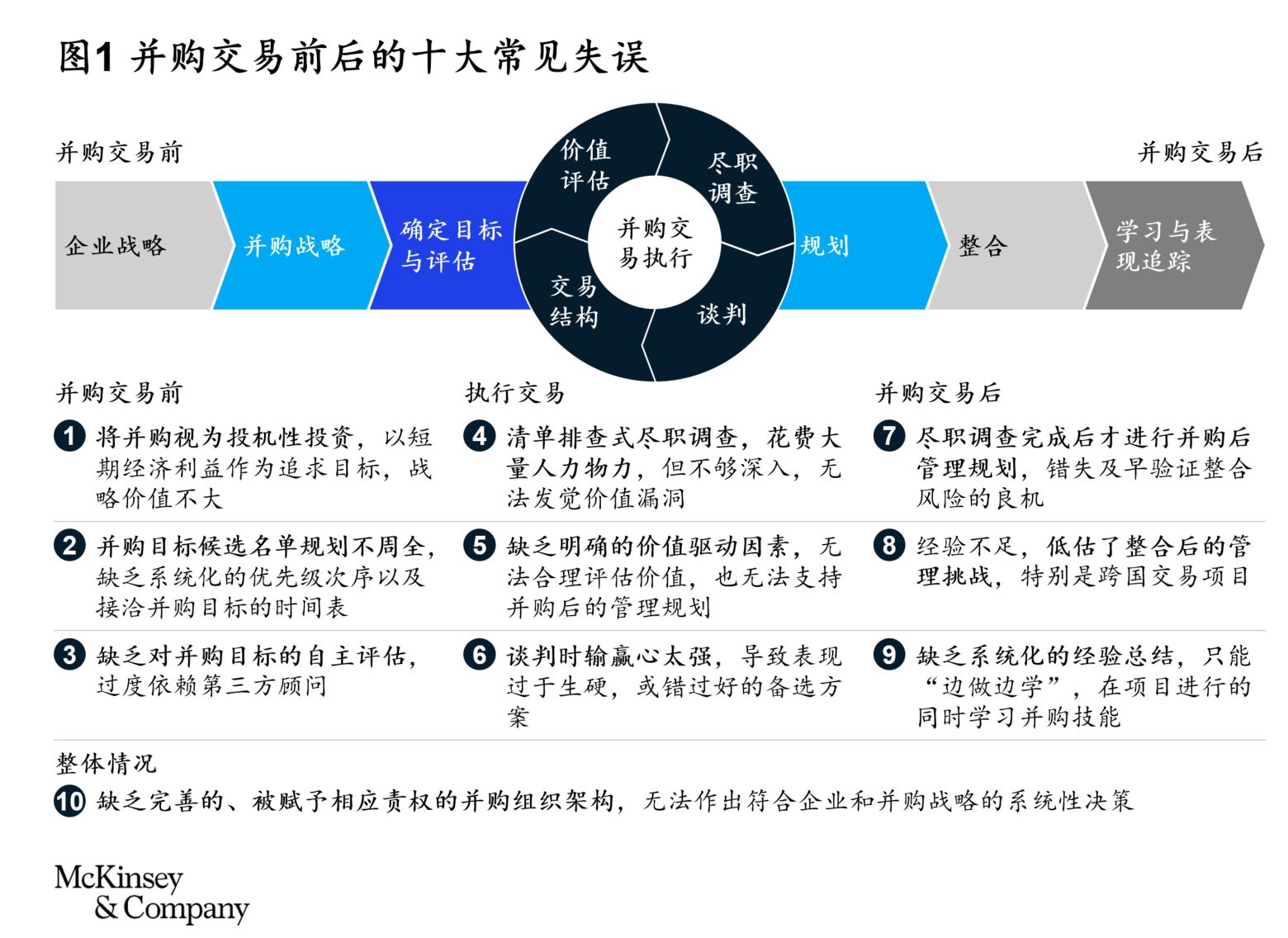

从结果来看,中国企业在并购交易的实施和整合管理上与欧美企业存在较大差距——交易后三年内获得正的净回报(即投资回报超过股东资本成本)的企业约为30%, 远低于欧美企业的比例(75%)。归根到底,国内企业对并购价值创造存在诸多误区(见图1)。实际上,价值创造贯穿于并购的前中后各个阶段,每个阶段都有需要注意的问题:

- 并购前:

- 许多企业追求“机会主义”式并购,以扩大规模或“抄底”为主要目标,而忽视自身的战略定位以及潜在并购对象的战略匹配和协同价值。

- 想要不间断地逐年开展并购,企业必须全面了解并购资金的来源。国内钢企有时缺乏对整体资金的压力测试和优化安排,在快速扩张中造成巨大的资金压力。

- 优质的并购目标不会自己送上门。企业往往需要主动开展系统化的目标筛选。

- 并购中:

- 很多时候并购并没有经过严格的尽职调查,而更依赖于高层决策,甚至是企业一把手的判断。一份好的尽职调查报告不是数据的罗列,而是围绕核心价值展开的系统阐述,应包括对目标企业前景的量化判断,以及对市场和竞争环境的深刻剖析。

并购后:

- 我们看到,许多积极开展并购的企业往往低估了整合的复杂性,最终只是“整而不合”,无法充分挖掘并购整合的真正价值。企业必须做到目标明确、组织有力、统筹兼顾、执行迅速。除了业务、资产等方面的硬性整合,还应解决好文化、人才和沟通等软性问题,才能全面落实协同效应,达到成功整合。

系统推进,四大转变实现最大价值

整合不会一蹴而就,也不会一帆风顺。中国钢铁行业的并购重组目前处在“摸着石头过河”的阶段,我们认为优秀企业应着力推动四大转变。

转变一:从被动到主动。面对未来的行业竞争,钢铁企业需要在战略、流程和整合上主动为之,抢占先机,即战略主动:围绕企业的战略愿景和重点,明确并购重组的主要价值来源(如扩大规模、获取新市场或及技术、优化行业结构等),基于此转换成理想的并购重组目标企业的标准;流程主动:充分利用内外部资源搭建并及时更新行业和企业信息库,定期评估潜在并购对象的经营动向和潜在协同,主动筛选和建立联系;整合主动:在交易中后期即开始思考和设计可能的整合方案,尤其是“前100天方案”,在整合初期就把握主动。

转变二:从个人到体系。并购后钢铁企业往往派出自身的核心高管和关键技术人才等推动对被投企业的管理和整合,但过多依赖核心团队的能力既不利于实现全面整合,也不利于对支撑企业持续推进并购重组;企业必须建立和完善自身的管理标准和体系,形成企业的重组模式。对于钢铁企业而言,财务管理、业绩管理和采购管理等往往是基础的体系建设,如果要应对未来竞争,就须重视质量和客户管理等体系。企业应围绕评价标准、标准流程、方法工具和最佳做法等打造体系,而充分利用数字化手段也成为加快体系建设,提升管理效率的必然选择。

转变三:从业绩到文化。我们对国内外大量并购重组案例的分析表明,导致并购失败最主要的原因来自人员,尤其是文化未能有效融合,而这一点尤其容易被中国企业所忽视。因此面对未来的并购重组,在挖掘协同价值等“硬性”效益的同时,必须同时推动文化、企业核心价值观的有效融合和统一。除了重视治理架构、核心职能管控、关键流程和主要人员的任命等,企业还应在三个“需要”上发力,即需要 “整合故事”统一思想,需要高管言行一致传递企业价值,需要组织持续推动能力建设转变行为。

转变四:从单点到全局。随着领先企业不断推动省内、国内甚至国际的并购重组,协同价值的捕捉也必定从单点的优化提升到全局的整合。应在充分把握未来市场和竞争走势的前提下,系统思考在采购、生产、物流、技术等方面的优化空间,追求整体最优。

中国钢铁行业的整合之路,道阻且长。我们相信,麦肯锡在多个行业积累的整合经验可帮助中国钢铁企业提升认知识,助力中国钢铁行业提质增效,从而早日实现从钢铁大国向钢铁强国的跨越。

孙俊信为麦肯锡全球董事合伙人,常驻上海分公司;

陈 晨为麦肯锡全球董事合伙人,常驻深圳分公司;

严晟涵为麦肯锡全球副董事合伙人,常驻上海分公司;

洪 晟为麦肯锡全球资深董事合伙人,常驻上海分公司。