今年年初中国化工集团斥巨资收购瑞士公司先正达;近期,海尔又斥资近60亿美元整合了美国通用电气家电业务。中资企业跨境并购交易额不断刷新历史记录,在引起舆论广泛关注的同时,似乎也印证了一个新趋势的到来:中国企业的并购活动空前活跃,跨境交易占显著份额。过去3年间,规模最大的中资并购案均涉及发达市场的公司。更重要的是,尽管国企仍然扮演着重要角色,民资企业变得越来越活跃。

交易步伐很可能会只快不慢。中资企业并购活动总额目前占GDP的7%、股票市场市值的10%——低于欧美平均水平。随着国内经济增速放缓,境外并购显得比以往更有吸引力。

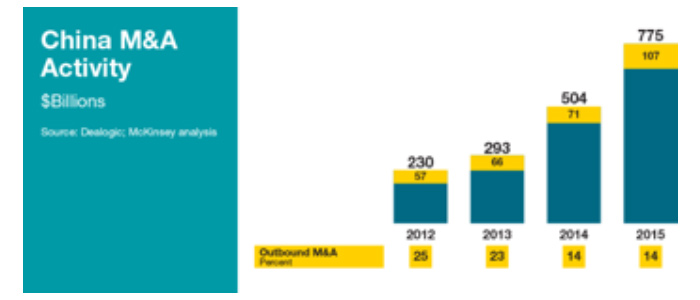

中国企业的并购活动(十亿美元)

资料来源:Dealogic;麦肯锡分析

境外并购活动占比

大部分西方企业还不习惯与潜在的中国买家打交道。西方企业需要了解中国企业的重点目标及具体偏好,这样交易双方才能展开有效合作。那么,中资企业在海外投资时有哪些独特性呢?

中国企业具有6个方面的独特性

1.轻度整合。

经典的合并后整合方法,即快速推进执行、将各个职能整合到一个运营平台上并砍掉重叠职位,并非中国收购方的通常做法。中国买家一般会规避大范围整合,保留被收购方的管理层,并寻求特定领域的协同效应,避免被收购方业务中断。

2.质量vs.价值

中资公司不太情愿并购需要修复的“困难企业”,理由很充分:目前很少有公司拥有能把在国外市场面临困境的公司扭亏为盈的管理资源。从历史上来看,交易流更侧重于优良资产,而非廉价资产。

3.边做边学

大部分中资收购方都认识到自身的组织管理能力和经验落后于欧美同行。随着国内发展机会减少,建立以下能力日益关键:如何制定并购战略、如何管理尽职调查、如何整合以及如何高效管理与利益相关方的互动流程。

4.融资体量和来源

中资收购方从来不畏惧高杠杆——中国化工市值370亿美元,为了完成对先正达总额430亿美元的收购,贷款300亿美元。同时,中资放款人也像外资银行一样,积极支持收购融资。随着人民币债券市场不断发展,可以预计融资来源将进一步拓宽。

5.监管问题

中国企业在处理反托拉斯和外国投资监管法规方面的表现在不断改善,但是波折屡见不鲜,比如华为并购3com、中海油收购优尼科,监管已成为中资收购方担心的常见问题;不过也有几宗令人瞩目的成功案例,比如双汇获得美国外国投资委员会(CFIUS)的审批许可。

外国投资监管的可预测性各不相同,因为被收购方国家需要平衡经济、安全和公共利益等多个方面。中资公司适应多样化要求的能力也存在显著差异。

6.民资企业个性鲜明

在2010年之前,国企是绝大部分大型境外交易的背后推手,现在中国的民资企业也在加快步伐。近期两个比较有名的案例包括复星集团以23亿美元收购美资保险公司Ironshore,以及海尔与通用电气的并购案。

随着中资企业不断掀起收购潮,我们可以相信,到2020年, “有中国特色的”并购会走遍全球各地。

您所在的公司是否考虑过与中国企业进行交易的前景?我很想听取您关于中资收购如何重塑全球并购格局的看法。您也可以点击此处阅读麦肯锡关于中国跨境收购议题的文章。

Martin Hirt为麦肯锡全球战略咨询业务负责人,常驻台北分公司。他主要为亚洲和欧美客户提供战略、新兴市场商业转型和业务增长等领域的咨询服务。