中国是全世界最大的储蓄国,在新兴市场对全球金融版图的影响与日俱增之际,中国的地位更显举足轻重。今天,占全球GDP38%的新兴国家,只占到全球海外投权投资(global foreign investment in equities)的7%,海外债券投资(global foreign lending)只占13% 1。金融危机过后,发达经济体增长缓慢,人口结构问题严峻化,新兴国家似乎准备好在重构中的金融版图顺势成长。在此重构过程中,中国领头先行,有望成为真正的全球金融重镇,将人民币塑造成为国际主流货币。

然而,这个封闭多年的经济体——尽管坐拥超过3万亿美元的外汇储备——无法做到在一夜之间敞开门户。倘若中国要更有效吸引资金、配置资金,中国国内金融市场必须进一步深化改革,提高政府、企业和家庭的投资回报。与此同时,必须逐步降低个人和企业投资海外以及外国人投资中国的限制,并致力于赢得全球投资人的信任。只要中国持续推动改革,结合其庞大的国内储蓄和举足轻重的全球贸易地位,不出数年,中国势必能跃身成为最具影响力的全球资金来源提供国。

增长与增长的挑战

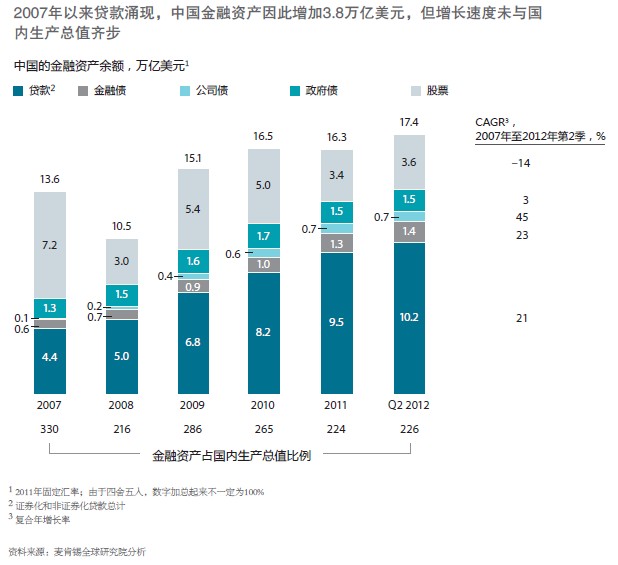

中国的国内金融资产总值(包含股票、债券和贷款)已达17.4万亿美元,仅次于美国和日本(见图1)。在短短二十年间增长超过了十倍,这还不包括香港的资金“桥梁”作用。

发达经济体的银行贷款在去杠杆化的普遍作法下停滞不前,中国的银行贷款自2007年增长了5.8万亿美元,达国内生产总值的132%——高于发达经济体123%的平均比例。中国约有85%的贷款是贷给企业,其余则是贷给家庭。监管机构尝试为过热的房地产等市场降温,但贷款的快速增长仍然加深了授信泡沫和未来不良贷款窜升的担忧。

中国的公司债市场也在增长当中。过去5年,非金融企业的债券余额每年增长45%,金融机构的债券则增长23%2 。由于中国债券市场的借款程度远低于发达经济体,因此进一步增长的空间很大。事实上,中国蓬勃发展的各产业可以把债券融资作为替代资金来源,让银行能够增加对家庭和中小型企业的贷款。

然而,自全球金融危机和经济衰退后,中国股票市场欲振乏力。一些主要股票市场都已出现反弹,但中国的总体市值却自2007年以来下跌了50%,从2007年7.2万亿美元重挫至2012年第二季的3.6万亿美元。显示出中国股市与其他新兴经济体一样震荡激烈。

跨境投资潮

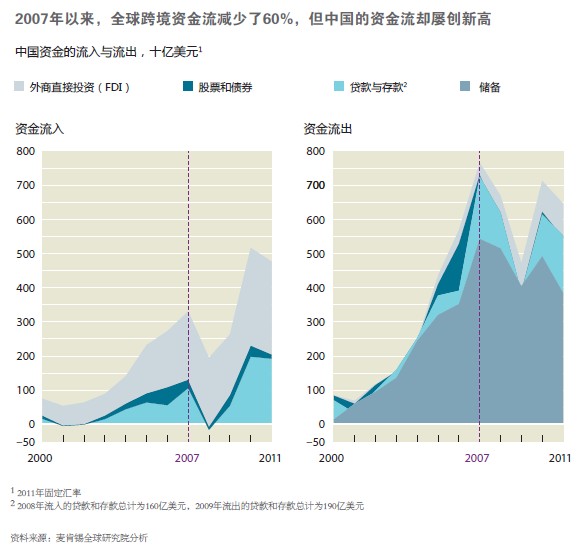

全球跨境资金流于2008年崩盘,之后比金融危机前的高点低了60%(见图2),但中国却得以幸免。中国的外商直接投资(FDI)、跨境存贷款、外商股债组合投资比2007年高了44%,2011年底,外商在中国的总投资达4770亿美元,高过2007年3310亿美元的高峰 3。外商企业大约占了流入中国资金的2/3。

随著中国持续对外商组合投资限制松绑,来自国外投资机构和个人的资金可成为增长的又一支柱。中国监管机构批准的合格境外机构投资者(QFII)从2005年的33家增加到2012年207家,且必将持续增加。同时,监管机构也给予注册外资更大空间,把境外持有的人民币投资到中国国内资本市场。这两项举措进一步打开了外资参与这些市场的大门。

众所周知,中国的中央银行——中国人民银行——累积了全世界存量最大的外汇储备:截至2012年底其外汇储备高达3.3万亿美元。这笔庞大资金大多投资在低风险的主权债上(例如至少占中国外汇储备1.2万亿美元的美国国债),不过这类投资的增长率已大幅减缓。相反地,中国目前一边放松其他外流资金类型的限制,一边逐步将海外持有资产多元化经营,这正是2007年设立中国投资有限责任公司(CIC)的初衷。中投公司是全世界最大的主权财富基金之一,资产规模4820亿美元,持有资产包括许多全球蓝筹股公司的股份,矿业、能源、基础设施项目,全球房地产,甚至持有伦敦希思罗机场的股份。

中国企业在全球金融的地位也提高了。国有和私有企业的海外投资,从2000年的区区10亿美元,飙升至2011年的1010亿美元。截至2011年底,全球外商直接投资中,有3640亿美元来自中国企业,大多与商品有关。这些投资将近一半投入其他新兴市场,此比例高于发达经济体的企业。

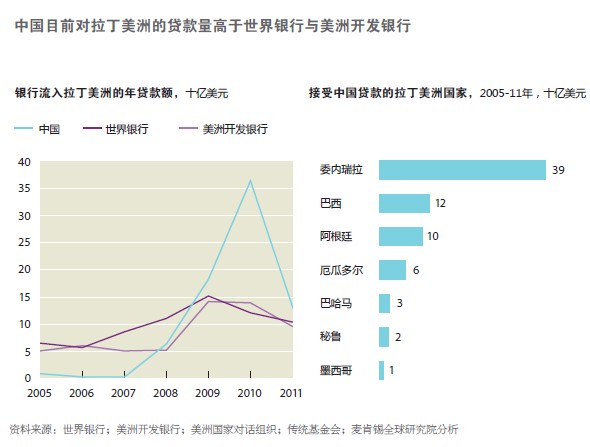

中国在全球债权迅速增长,大多数与中国企业的海外投资挂钩,例如提供秘鲁矿业融资,而相关的建筑工程则由某家中国企业承担。2011年底,中国国外存贷款余额总计8380亿美元,想想全球五大多边开发银行的贷款余额加起来才不过5000亿美元左右,中国势力可见一斑。自2009年起,中国对拉丁美洲的贷款额已超过美洲开发银行与世界银行(见图3)。

非洲是另一个重心。在2012年中非合作论坛上,中国承诺未来三年将新增200亿美元贷款给非洲。2013年3月,中国国家主席习近平首次以国家领导人身份出访非洲,重申此贷款承诺,并签署协议,在坦桑尼亚兴建价值数十亿美元的港口与工业区。

目前为止,中国许多国内投资的回报率一直低于资金成本。不论是企业投入资本、国内银行存款、还是政府从外汇储备的收益,低回报几乎是在意料之内;在某些情况下,甚至出现负值的实质回报率。中国近期外商直接投资和国外贷款的回报如何仍有待观察。回报率如何调整至贴近市场水平,其速度和过程将对政策制定者形成挑战。

人民币自由兑换尚需时日

随著中国经济和金融势力不断增强,人民币的通用性势必将增加。中国的目标是将人民币打造成为国际货币,最终能与美元和欧元相抗衡。但要实现这个目标,必须在几个方面取得长足进步4 。其中之一是为人民币金融资产发展出兼具深度和流动性的国内资本市场。另外,中国的金融深度(亦即金融资产总值占国内生产总值的比例)一直不及发达经济体的一半,发展较大型的债券市场,以及规避货币与其他风险的衍生品市场将极为重要。

人民币要发挥更大的国际作用,也必须具备国际可兑换性。近年来,中国提倡以人民币结算国际贸易合同,例如签署互换协议,供应15家国外中央银行人民币,包括澳大利亚和新加坡的中央银行。结果,中国贸易中人民币的使用从几年前只有3%,增加至2012年预估有10%。根据汇丰银行的调查,到2015年估计将有1/3的中国企业在国际贸易中以人民币结算 5。

然而,要成为真正的国际货币,人民币必须实现完全自由兑换,也就是任何人或公司不论任何理由都能在任一家银行或外汇经销商把人民币兑换成外币。中国中央银行表示朝此方向发展并加速开放资本帐的时机已经来到 6,最近宣布了此进程的短期和长期蓝图。短期举措可包括减少对贸易相关直接投资的管控,鼓励中国企业进一步增加对外直接投资;长期方面,人民银行已提出若干行动,例如开放信用渠道以利同时流入、流出中国,管理货币政策则从原本从量改为从价。长期来看,中国必须建立一套规则,持续落实并遵守,方能建立机构的信任。

不过目前大门只开了部分,要全面开放资本帐户,消除货币管控,所需要的制度将有赖时间。

* * *

随着全球长期投资需求持续攀升,高储蓄率意味着中国及其资金在全球市场的重要性与日俱增。要担当全球金融强国的责任,中国必须拥抱金融全球化,更全面地推进改革,虽然这不是一蹴而就,但中国正在逐步开放。中国新旧领导更替递嬗,这是一个关键时刻:新的经济团队若能够把握住改革步调,全世界的金融体系将在短短十年后就会呈现截然不同的面貌。

———————————————————————–

1本文改编自麦肯锡全球研究院报告Financial globalization: Retreat or reset?,2013年3月,mckinsey.com

2 复合年增长率。

32011年数据是中国官方统计的最新流入流出资金数据

4 论及人民币国际化的著作甚多,例如Eswar Prasad 与Lei (Sandy) Ye合著《The renminbi’s role in the global monetary system》,Brookings Institution,2012年2月

5见 “RMB maturing as cross-border usage broadens, says HSBC survey”,汇丰银行,hsbc.com.tw,2012年10月24日

6全文请见 “Accelerating capital-account liberalization”(中文),中国人民银行,cs.com.cn,2012年2月23日

Richard Dobbs是麦肯锡全球研究院(MGI)全球资深董事, 常驻首尔分公司;Susan Lund是麦肯锡全球研究院研究总监,常驻美国华盛顿特区分公司;Nick Leung(梁敦临)为麦肯锡大中华区总经理,常驻北京分公司。