作者:管鸣宇、彭波、周冠嵩、陈晴、高思易 和 陈冉

我国的电动汽车充电基础设施建设已经取得了长足进展。截至2021年12月底,公共充电桩的保有量从2019年底的52万台增长到了115万台,实现了规模翻番。即便如此,充电焦虑仍是制约消费者购买电动汽车的主要因素之一。根据“2021麦肯锡中国汽车消费者洞察”,有高达72%的受访者认为,充电设施的不足是导致其不愿意考虑纯电动汽车的主要原因;这一比例甚至高于2019年的调研结果(61%)。而在国庆、春节等长假期间,各地关于电动汽车充电“大排长龙”的报道,更是引起了多方关注。

为了解决“充电难”这一消费者的核心痛点,各大车企可谓“八仙过海,各显神通”,纷纷采取各项积极举措。在各类充电业务的布局中,电动汽车换电的网络规模虽远小于充电桩,迄今为止应用该模式的企业也为数不多;但由于其新颖性和话题性,换电业务的开展依然颇受各界瞩目。

换电业务也得到了政府的政策支持。例如,换电模式车辆可以不受“新能源乘用车补贴前售价须在30万元以下”的规定限制;2021年政府工作报告将“增加换电站”作为“稳定增加汽车等大宗消费”的重要一环;2021年上半年,发改委、国家能源局明确提出要“加快换电模式推广应用”;2021年10月末,工信部将11座城市纳入新能源汽车换电模式应用试点范围。与此同时,换电模式领域通用国家标准的制定也在积极推进当中。

换电模式通常可以分成三类:首先是商用车换电站,通常适用于(半)封闭区域内、线路相对固定的重型电动商用车;其次是主要服务于电动出租车的集中式换电站,这类模式对网点数量要求不高,通常不会涉及高速公路等特殊场合,代表企业有北汽、奥动新能源等;最后是适用于私人纯电乘用车的换电服务,由于私家车行驶轨迹的随机性,这类服务对网点数量要求极高,且须兼顾市区、高速公路等各类场合,典型企业如蔚来。近期,动力电池巨头宁德时代也推出了乘用车换电业务,并计划将该换电服务同时面向不同车企开放,赢得了业界的普遍关注。

我们的研究聚焦于私人纯电乘用车领域的换电服务,并将从换电服务的先决条件、经济合理性、间接收益以及成长性等方面展开讨论。

换电服务的先决条件

我们认为,一个成功的换电服务体系必须具备以下先决条件:电池包标准化、高效的数据基础设施,以及“可充可换”。

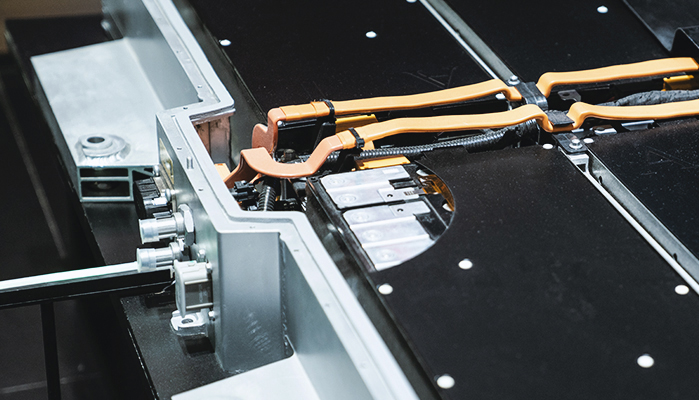

- 电池包标准化:标准化尺寸的电池包无疑能极大降低电池资源调配的难度,并为后期的电池包升级预留条件。无论是某动力电池巨头新近推出的“巧克力换电块”,还是某造车新势力推出的标准化换电电池包,都是对该原则的贯彻。

- 高效的数据基础设施:这包括APP、电池资源监控跟踪体系、智能算法体系、补能业务平台等模块。通过这一整套基础设施,换电业务的运营方可以全面掌握用户补能的需求特点和使用情况,进而高效调配电池资源;同时为各类补能方案自身的技术迭代持续输入关键决策信息,并支持补能网络的最优布局。

- 可充可换:换电与充电不是对立的技术路线。换电业务的运营方应该坚持两者的有机结合,将补能方式的选择权交给消费者。

换电服务的经济合理性

目前,私人纯电乘用车领域的换电服务由国内某造车新势力主导。截至2021年12月末,我国共有1000余座换电站,该车企投资并运营着其中的大部分,堪称我国电动汽车换电业务的“主力军”。因此,我们对换电服务经济合理性的探讨也将以该企业为参考。

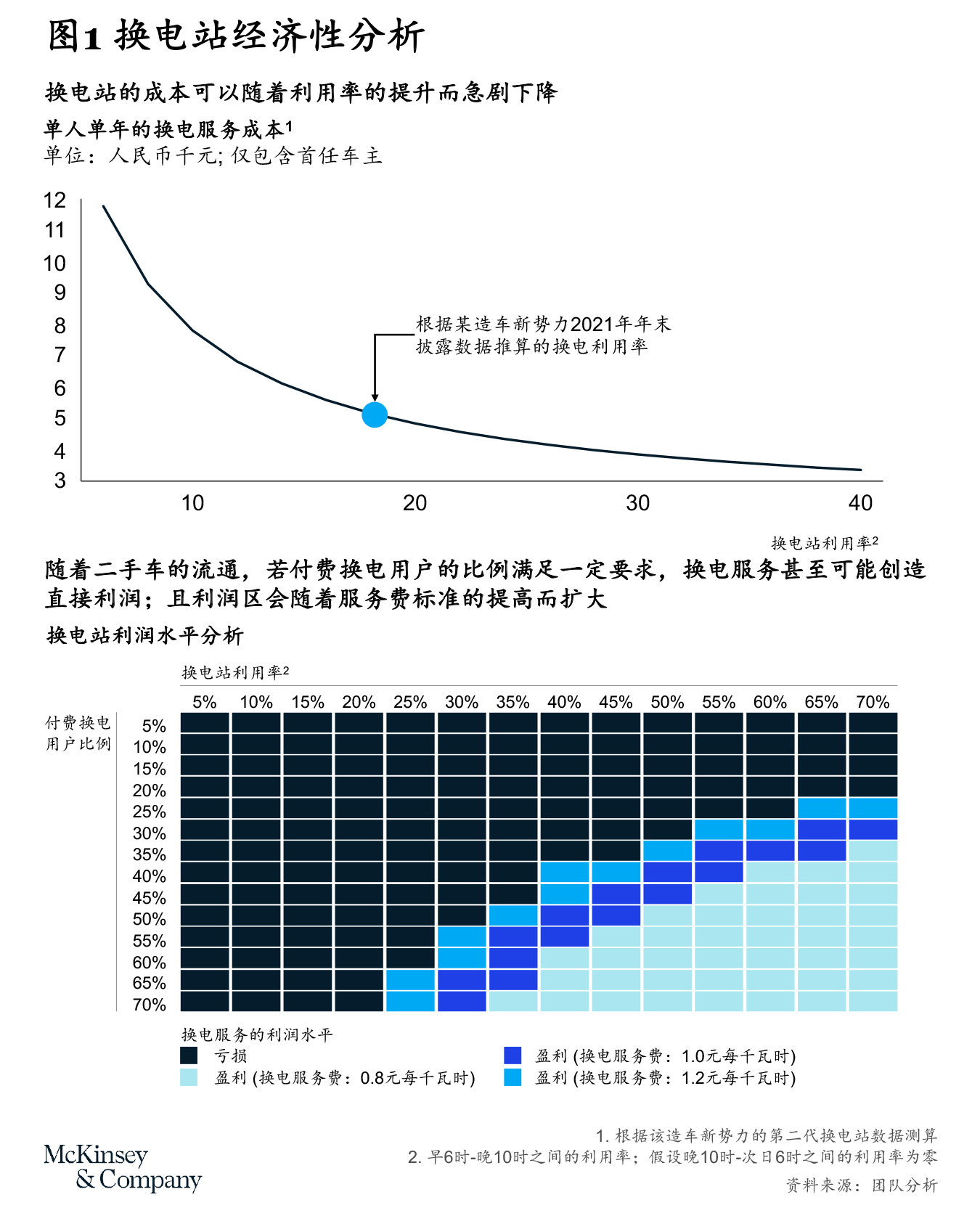

换电业务有着显著的规模效应,即换电服务的单位成本会随着换电站利用率的提高而下降。根据该车企在其官方APP上公布的数据(2021年12月10日),目前其日均换电服务次数超过2万次,日服务能力最高可达17.6万次。在该利用率下,根据我们的初步估算,换电服务的单车年投入为5000余元人民币。鉴于该企业针对一手车用户采取的免费换电策略,显然该服务难以直接贡献利润。假设其客户一手车的平均持有年限为4年,且换电服务的利用率保持不变,据我们粗略估算该车企需要为每台售出车辆负担2万余元的换电费用。

单车2万余元无疑是一笔不菲的开支。但考虑到该车企较高的单车售价——其在售主力车型的入门款价格接近36万元,高于某国际豪华品牌相近尺寸纯电车型的实际成交价,且价差大于2万元人民币。换电服务的独特性以及对用户痛点的把握,无疑帮助该车企建立并维护了用户体验,以及较高的单车溢价。从这个角度看,换电业务对于该车企具备合理性。

此外,由于免费换电政策仅适用于首任车主,所以在车辆进入二手车市场后,车企是有望从换电业务中获取直接收入的。根据我们的计算,如果付费用户的占比以及换电站的利用率满足一定条件,换电业务有望贡献利润;而且随着度电服务费用的提升,换电业务的利润区也会逐步扩大。

必须强调的是,换电模式的前置投入较大,对于不同价位段的品牌来说,其具体适用性及合理性可能相差甚远,正所谓“淮南为橘,淮北为枳”,车企需要就成本分摊、运行效率、定价模式等具体问题进行具体分析。

换电服务的间接收益

换电业务有望帮助车企实现诸多间接收益,包括BaaS(Battery as a Service,电池即服务)、电池按需租用、改善二手车保值率、助力电池回收等。

- BaaS:受益于电池可更换这一物理前提,换电车型的厂商得以开展车电分离(指车辆本体与电池在所有权上分离)的销售模式,即BaaS。由于该模式在新车销售阶段规避了电池包成本,购车者的经济压力得以减轻。就推出该业务的某造车新势力来说,据其官方APP透露,BaaS在其新车销售方面的渗透率超过60%,其作用可见一斑。

- 电池按需租用: 根据“麦肯锡中国汽车消费者洞察”,期望纯电车型续驶里程在600公里以上的消费者比重在2021年达到了45%,较2019年的调研结果(26%)显著增加。我们理解消费者对长途自驾的喜好,以及随之而生的里程焦虑;但面对飞涨的电池原材料价格,一味提升电池包带电量或许并非良策。在车电分离的前提下,按需租用大容量电池包的可能性应运而生,消费者可以根据自己的实际出行需求选用最合适(而非最大)的电池包,避免为满足偶尔的长途出行需求而付出大量的沉没成本。

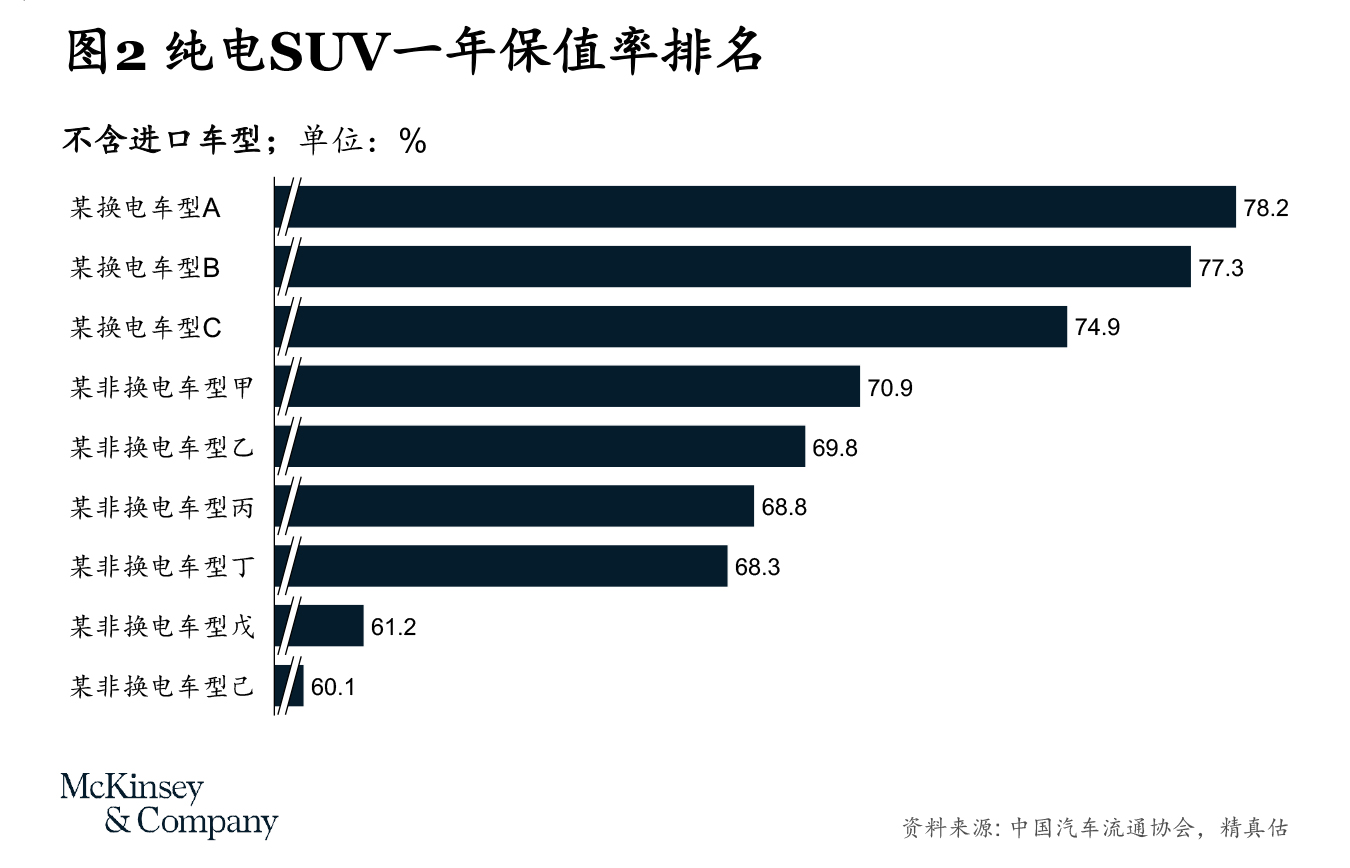

- 二手车残值保障:二手车残值率偏低向来是电动汽车消费者的一大顾虑。由于换电模式避免了电池贬值的风险,在理论上能形成相对传统纯电动汽车的保值率优势。这在最新的纯电动汽车分车型保值率榜单上也得到了印证。以中国汽车流通协会最新公布的汽车保值率数据为例,某造车新势力的三款换电SUV车型分列国内纯电SUV保值率的前三甲。

- 助力电池回收:由于换电电池的周转始终处在车企的掌握之中,因此换电类车企能够以相对较小的代价实现动力电池的高效回收,这是采用传统充电模式的车企难以复制的优势。

换电服务规模的成长性

最近半年,该造车新势力显著扩大了其换电站的网络规模,换电站数量从2020年9月末的150余座,扩张到2021年9月末的510余座,到目前(2022年1月中旬)已接近800座,增速可谓迅猛。结合该车企公布的2020、2021年两个“十一”长假期间的换电数据,我们审视了换电利用率在换电站数量剧增情况下的变化情况:

- 随着换电网络规模的扩大,车主对换电服务的使用热情也在提升,每百名车主日均换电次数从2020年“十一”期间的8.3次,提高到2021年“十一”期间的13.2次,增幅近60%。

- 单站日换电次数则从2020年“十一”期间的31.3次,提升至2021年“十一”期间的36.2次。必须指出的是,该车企2020年的换电站网络以一代站为主,单站的电池储量仅为5块;经过近半年来二代站的大规模上线,目前的换电网络已过渡到以二代站为主,单站的电池储量提升到13块。电池储量的大幅提升以及单站日均服务数量的小幅上扬,意味着用户体验的极大改善;考虑到2021年“十一”期间各地频繁报道电动汽车充电大排长龙的情况,换电服务无疑会带给其车主在补能方面的灵活性。

对于该造车新势力而言,想让换电业务在未来取得更好的发展,或许可以从以下方面发力:

更科学、合理的换电站选址

换电站的利用率以及用户使用体验等核心指标与站址的合理性息息相关。企业需要充分考量换电站辐射范围内的换电车型保有量及车流量、用户补能习惯、电力基础设施、停车场条件等约束条件,兼顾换电经营方与换电车主之间的利益平衡,对换电站选址做出合理规划。

多种电池规格下的高效电池资源调配

目前该车企提供两种规格的电池包:标准续航级(70/75kwh)与长续航级(100kwh);今后还会出现超长续航级(150kwh)电池包。在多种规格并存的情况下,企业应该通过多种手段,如精准的需求预测、高效的线下运维团队,以及创新的用户运营手段(如反向换电等),来达成更高效的电池资源调配,以确保用户能够在正确的时间、正确的换电站,取用到正确的电池包。

更“灵活”的电池灵活升级

该车企在2021年中期推出了电池灵活升级服务,允许用户根据出行的实际情况,临时换用大容量的电池包。该服务在赋予用户更大的电池选用自主性的同时,也存在一些不足,比如只能按月租用升级电池包,这显然不符合车主最典型的周末长途出行的使用需求。鉴于此,企业可以考虑将电池灵活升级的最短周期从月调整为周,甚至更短。当然,这会对电池资源调配能力提出更高要求,但从“用户企业”的角度出发,这样的调整实属必要。

换电业务尚无绝对成功或绝对失败的模式,任何正在采用或计划涉足换电模式的车企都需要接得住三大“灵魂拷问”:

- 业务决策是否真正从用户需求和痛点出发,而不仅仅是立足于现有技术?

- 整体战略可否支撑换电模式的经济可持续性、换电便利性和综合体验度?

- 企业是否对用户的心智和数据有掌控力,能否最大程度地释放换电模式的直接和间接价值?

点击此处,获取本文PDF版本。

作者:

管鸣宇

麦肯锡全球董事合伙人,常驻北京分公司

彭波

麦肯锡全球董事合伙人,常驻香港分公司

周冠嵩

麦肯锡全球副董事合伙人级资深专家,常驻上海分公司

陈晴

麦肯锡全球副董事合伙人,常驻上海分公司

高思易

麦肯锡汽车行业研究员,常驻上海分公司

陈冉

麦肯锡亚洲区汽车行业中心经理,常驻上海分公司